करेंसियों युग्मों के साथ-साथ क्रिप्टोकरेंसियों, स्टॉक्स, गोल्ड और अन्य परिसंपत्तियों के उद्धरण विश्व में घटित होने वाली कई विभिन्न घटनाओं द्वारा प्रभावित होते हैं। ये संसदीय और राष्ट्रपति चुनाव, सेंट्रल बैंकों के निर्णय और मैक्रोइकोनॉमिक डेटा की रिलीज और कई अन्य घटक हैं। उनका विवरण और तिथियाँ टूल्स खंड में NordFX ब्रोकर की वेबसाइट पर इकोनॉमिक कैलेंडर में प्रकाशित की जाती हैं। और यह आकस्मिक नहीं है, वैसे एक कैलेंडर एक बहुत उपयोगी टूल हो सकता है जिसके साथ ट्रेडर्स उनके लाभों को बढ़ा सकते हैं और उन अरुचिकर “आश्चर्यों” को टाल सकते हैं जो स्टॉप ऑर्डर्स पर प्रहार कर सकते हैं और डिपॉजिट को भी रीसेट कर सकते हैं।

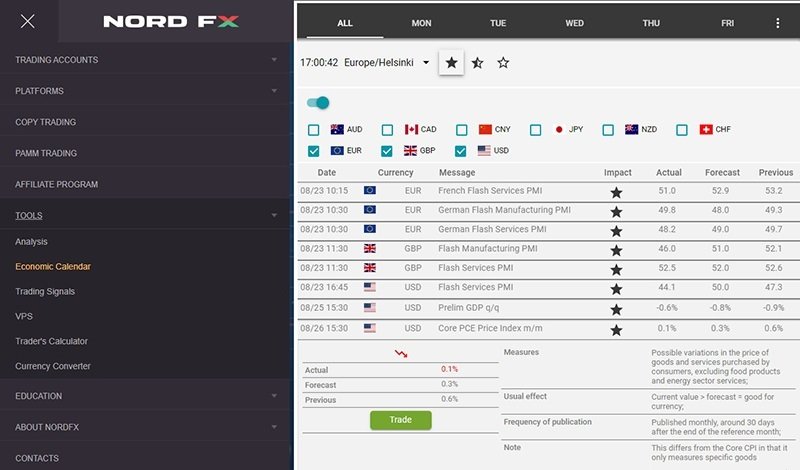

आइए इकोनॉमिक कैलेंडर के प्रत्येक खंड पर एक सन्निकट दृष्टि डालें। सबसे ऊपर, आप उस विशिष्ट दिवस का चयन कर सकते हैं जिसके लिए आप आँकड़े देखना चाहते हैं अथवा डिफॉल्ट "सभी" छोड़ना चाहते हैं। इस स्थिति में, आपके पास संपूर्ण वर्तमान सप्ताह के लिए एक कैलेंडर उपलब्ध होगा।

दाईं ओर उर्ध्वाधर दीर्घवृत्त पर क्लिक करने से सेटिंग्स मेनू खुलेगा। वहाँ निम्नलिखित कार्य कर सकते हैं:

- आपके क्षेत्र के अनुसार ईवेंट्स का समय निर्धारित करना;

- इवेंट्स को उनके महत्व के अनुसार सॉर्ट करना (काला ताराकंन उन महत्वपूर्ण घटनाओं को इंगित करता है जो बाजार में उच्च अस्थिरता का कारण हो सकती हैं; सफेद तारांकन सबसे कम महत्वपूर्ण घटनाओं को इंगित करता है);

- साथ ही साथ उन देशों को हाइलाइट करना जो आपकी ट्रेडिंग के लिए सबसे महत्वपूर्ण हैं। उदाहरण के लिए, यदि आप EUR/USD और GBP/USD ट्रेड कर रहे हैं, तो आप केवल EUR, USD, और GBP को चिह्नित करना चाह सकते हैं जिससे आप अन्य अनावश्यक जानकारी द्वारा भटकें नहीं। (यद्यपि, याद रखिए कि इन युग्मों के उद्धरण अन्य घटनाओं से भी प्रभावित हो सकते हैं, जैसे चीनी अर्थव्यवस्था में घटित होने वाली घटनाएँ)।

इकोनॉमिक कैलेंडर में निम्नलिखित खंड होते हैं:

- तिथि। वह दिन और सटीक समय जब घटना घटित होगी अथवा आँकड़े जारी होंगे। आपका टाइम जोन, जैसा कि ऊपर उल्लेखित है, सेटिंग्स में सेट किया जा सकता है (और किया जाना चाहिए)।

- करेंसी। आपके द्वारा चयनित करेंसी को जारी करने वाले देश में घटित होने वाली सभी घटनाएँ यहाँ परिलक्षित होंगी। तद्नुसार, वे उन युग्मों के उद्धरणों को प्रभावित करेंगे जो इस करेंसी को, और, संभवत:, परस्पर-युग्मों के उद्धरणों को सम्मिलित करते हैं।

- संदेश। यह स्वयं इवेंट है। यदि आप इस पर क्लिक करते हैं, तो अतिरिक्त जानकारी के साथ एक मेनू खुलेगा, जहाँ आप यह इवेंट क्या है, यह आमतौर पर करेंसी उद्धरणों को कैसे प्रभावित करता है, इसके प्रकाशन की आवृत्ति, इत्यादि के बारे में और जान सकते हैं।

- प्रभावर। इकोनॉमिक कैलेंडर में सभी इवेंट्स को उनके महत्व के आधार पर श्रेणी दी जाती है। और यह जितना अधिक महत्वपूर्ण होता है, इसके परिणाम के प्रति बाजार प्रतिक्रिया उतनी अधिक मजबूत होगी।

- वास्तविकता। यह इवेंट के घटित होने के बाद संकेतक का वास्तविक मान है। रुझान की दिशा अथवा अस्थिरता में वृद्धि इसके परिणाम पर निर्भर करती है।

- पूर्वानुमान। संकेतक का भविष्यवाणी किया गया मान। आमतौर पर, भावी रुझान क्या हो सकता है यह समझने के लिए हम पूर्वानुमान पर ध्यान दे सकते हैं।

- पिछला। यह पिछली रिपोर्टिंग अवधि के लिए समान संकेतक का मान है। पूर्वानुमान संकेतकों की पिछले वालों से तुलना करके, आप समाचारों पर आपकी ट्रेडिंग रणनीति बना सकते हैं।

सबसे पहले, जैसा कि पहले ही उल्लेख किया गया है, आपके लिए उन सभी सर्वाधिक महत्वपूर्ण घटनाओं को रेखांकित करना आवश्यक है जो सप्ताह के दौरान अथवा किसी विशिष्ट दिवस पर घटित होंगी। संभवत:, उन घटनाओं के लिए जो पाइपिंग अथवा स्कैल्पिंग में व्यस्त हैं, एक पूर्ण रूप से पेंट किए हुए काले सितारे के साथ चिन्हित दोनों घटनाएँ, और उनके लिए जो आधी पेंट की गई हैं, और उनके लिए भी जो बिलकुल भी पेंट नहीं की जाती हैं महत्वपूर्ण होंगी। अधिक रिलैक्स्ड रणनीतियों का उपयोग करने वाले ट्रेडर्स के लिए, केवल सर्वाधिक महत्वपूर्ण घटनाओं पर ध्यान देना अर्थपूर्ण हो सकता है।

ऐसी घटनाओं में, उदाहरण के लिए, सेंट्रल बैंक की बैठकें शामिल होती हैं। ये वास्तव में बहुत महत्वपूर्ण घटनाएँ हैं, क्योंकि करेंसियाँ मौद्रिक नीति में भावी बदलावों के बारे में परिवर्तनों अथवा संकेतों की बिलकुल मजबूती से प्रतिक्रिया देती हैं। तद्नुसार, जब आप ऐसी घटनाओं को कैलेंडर में पाते हैं, तो आप अग्रिम में स्थिति का विश्लेषण कर सकते हैं, उन पूर्वानुमानों के साथ परिचित हो सकते हैं जो नियमित रूप से NordFX वेबसाइट पर प्रकाशित होते हैं, और आवश्यक रणनीति का विकास करके कार्य के लिए तैयार हो सकते हैं।

उदाहरण के रूप में, आइए 2020-2022 में US फेडरल रिजर्व के कार्यों को देखें। कोविड-19 महामारी के दौरान, इस नियामक ने देश की अर्थव्यवस्था का समर्थन करने के लिए एक सरल मौद्रिक नीति (QE) क्रियान्वित की, संघीय उधार लेने वाली दरों को कम किया और बाजार में नए रूप से मुद्रित डॉलरों की बड़ी संख्या के साथ बाढ़ ला दी। परिणामस्वरूप, स्टॉक बाजार ने बढ़ना प्रारंभ किया, और डॉलर ने, इसके विपरीत, कमजोर होना प्रारंभ कर दिया।

अतिरिक्त धनापूर्ति मुद्रास्फीति में एक अप्रत्याशित वृद्धि का कारण बनी, और फेड को इससे प्रतिस्पर्धा करने के लिए मात्रात्मक सहजता (QE) की सुस्त नीति को वापस लाने और विपरीत दिशा, मात्रात्मक कसावट (QT) की तीक्ष्ण नीति और ब्याज दरों को बढ़ाने पर पर स्विच करने के लिए विवश किया गया। परिणामस्वरूप, DXY डॉलर सूचकांक ने छ: अन्य प्रमुख विदेशी करेंसियों की टोकरी के विरुद्ध प्रभावी प्राप्तियाँ दिखाईं। US करेंसी ने यूरो (EUR), जापानी येन (JPY), ब्रिटिश पाउंड (GBP), कनाडाई डॉलर (CAD), स्वीडिश क्रोना (SEK), स्विस फ्रैंक (CHF) और उन अन्य करेंसियों के विरुद्ध बढ़ना प्रारंभ कर दिया जिनके सेंट्रल बैंकों ने नरम नीति से जुड़ना जारी रखा।

मैक्रोइकोनॉमिक आकड़ों और मौलिक विश्लेषण पर आधारित कोई कार्य योजना विकसित करते समय, उन प्राथमिक बाजार अपेक्षाओं पर ध्यान देना आवश्यक है जिन्हें पूर्वानुमान में परिलक्षित किया गया। उसी समय, यह घटित होता है कि बाजार पूर्वानुमानों (और अफवाहों को भी) को अपने उद्धरणों में अग्रिम में शामिल करता है, और फिर घटना स्वयं अपेक्षित प्रतिक्रिया का कारण नहीं बनती है। माना, उदाहरण के लिए, कि बाजार पूर्वानुमान कहता है कि US फेडरल रिजर्व ब्याज दरों को FOMC (फेडरल ओपन मार्केट कमेटी) की अगली बैठक में 0.75% बढ़ा सकता है। US करेंसी इन अपेक्षाओं पर बढ़ना प्रारंभ करती है। किंतु बैठक के परिणामस्वरूप, यह सिद्ध होता है कि नियामक ने वास्तव में दर को 0.75% नहीं, बल्कि 0.50% बढ़ाया। ऐसा लगता है कि दर बढ़ी, किंतु डॉलर अचानक से गिर गया। क्यों? क्योंकि यह उन अपेक्षाओं तक जीवित नहीं रहा जिन्हें पहले ही अग्रिम रूप में इसके उद्धरणों में शामिल किया गया था। इसलिए इस बात पर ध्यान दिया जाना चाहिए कि इस अथवा उस इवेंट के परिणामस्वरूप वास्तविक मूल गति संख्यात्मक औसत से भिन्न हो सकती है।

ट्रेड्स को कब खोलना बेहतर है? यदि आप इकोनॉमिक कैलेंडर के साथ कार्य कर रहे हैं, तो किसी पॉजीशन को खोलने का सर्वश्रेष्ठ समय खबर जारी होने के पूर्व लगभग एक घंटा अथवा आधा घंटा है। बाजार अभी भी इस अवधि के दौरान शांत हैं, और किसी ट्रेड को वर्तमान बाजार मूल्य पर खोलना संभव है। किसी ट्रेड को बाद में खोलना पहले ही बहुत जोखिमपूर्ण है, क्योंकि, सबसे पहले, अस्थिरता बढ़ सकती है। और दूसरा, बाजार स्प्रेड्स आमतौर पर ऐसी अवधियों के दौरान बढ़ सकते हैं। इसलिए, ऐसी ट्रेडिंग आमतौर पर ब्रोकरों द्वारा हतोत्साहित अथवा प्रतिबंधित की जाती है। (यह अनुशंसा स्कैल्पिंग और स्कैल्पिंग रणनीतियों पर लागू नहीं होती है)।

आपको कौन से इवेंट्स पर बारीकी से ध्यान देना चाहिए? जैसा कि पहले ही उल्लेख किया गया है, उन इवेंट्स पर जिन्हें कैलेंडर में पूर्ण रूप से काले तारांकन से पेंट किया जाता है, सबसे पहले, ये सेंट्रल बैंक की बैठकें हैं। भले ही ब्याज दर नहीं बदले, तब भी सेंट्रल बैंक के पास हमेशा मौद्रिक नीति को नियमित करने के लिए टूल्स का एक सेट होता है। नियामकों के प्रमुखों और प्रतिनिधियों की टिप्पणियों का अनुसरण करना भी बहुत महत्वपूर्ण है। वे सेंट्रल बैंक के भावी निर्देशों और संभवत: कार्रवाइयों को इंगित कर सकते हैं।

आमतौर पर, मैक्रोइकोनॉमिक आँकड़े पिछले महीने, तिमाही, अथवा वर्ष के लिए एकत्रित किए जाते हैं। आप कैलेंडर में किसी देश की GDP पर डेटा को देख सकते हैं। हालाँकि, GDP डेटा पिछड़ता हुआ घटक है। सूचकांक जैसे पर्चेजिंग मैनेजर्स इंडेक्स (PMI) इस प्रकरण में नेतृत्व कर रहे हैं। ये संकेतक पर्चेजिंग मैनेजर्स के सर्वेक्षणों के आधार पर उद्योग और सेवा क्षेत्र में मामलों की अवस्था को परिलक्षित करते हैं, और अर्थव्यवस्था के इसकी वृद्धि और मंदी को इंगित करते हुए, एक बैरोमीटर हैं।

संकेतकों का अगला महत्वपूर्ण समूह मुद्रास्फीति डेटा है। यह, उदाहरण के लिए, CPI उपभोक्ता मूल्य सूचकांक है, जो पिछली रिपोर्टिंग अवधि पर वस्तुओं और सेवाओं के एक समूह के लिए मूल्य स्तर में बदलावों को रिकॉर्ड करता है। इसप्रकार, CPI उपभोक्ता मुद्रास्फीति का एक प्रारंभिक संकेतक है, और देश में जीवनयापन लागत में बदलावों और राष्ट्रीय करेंसी की खरीदी शक्ति को परिलक्षित करता है। उपभोक्ता बाजार की अवस्था भी डेटा द्वारा खुदरा बिक्री पर इंगित की जाती है।

अर्थव्यवस्था का अन्य महत्वपूर्ण खंड श्रम बाजार है। यह आमतौर पर बेरोजगारी पर डेटा, नई नौकरियों की संख्या (उदाहरण के लिए, NFP, US में नॉनफार्म पेरॉल्स), और मजदूरियों के स्तर में बदलाव है। ऐसे आँकड़ों का उद्धरणों पर एक मजबूत प्रभाव पड़ता है, क्योंकि बेरोजगारी का एक इष्टतम स्तर प्राप्त करना और मुद्रास्फीति घटाना राष्ट्रीय नियामकों के मुख्य कार्यों में से एक है।

इकोनॉमिक कैलेंडर के साथ कार्य करते समय, यह समझना चाहिए कि ऐसे अप्रत्याशित इवेंट्स जैसे, उदाहरण के लिए, शत्रुताओं का प्रकोप, प्राकृतिक आपदाएँ, आतंकवादी घटनाएँ, नियामकों के प्रमुख राजनैतिक कांड अथवा अप्रत्याशित निर्णय को अग्रिम रूप में देखना असंभव है।

उदाहरण के लिए, आइए याद करें:

- 2003 में इराक में युद्ध और 2022 में रूस का यूक्रेन पर आक्रमण, जिसके कारण ऊर्जा संकट हुआ,

- सुनामी जिसके कारण 2011 में जापानी नाभिकीय ऊर्जा संयंत्र "फुकुशीमा डाइची" में आपदा हुई,

- 2001 में न्यूयॉर्क में वर्ल्ड ट्रेड सेंटर पर आतंकवादी हवाई हमला,

- सेक्स स्कैंडल जो 2022 में ब्रिटिश प्रधानमंत्री के त्यागपत्र का कारण बना,

- 15 जनवरी, 2015 को "काला गुरुवार", जब, नेशनल बैंक ऑफ स्विटजरलैंड के निर्णय के कारण, फ्रैंक का 40% पुनर्मूल्यांकन वित्तीय बाजार में कई प्रमुख प्लेयर्स के कुछ ही क्षणों में दिवालियापन का कारण बना।

ये सभी अप्रत्याशित घटनाएँ, कई अन्य के समान, या तो आपको अमीर बना सकती हैं (यदि आपके पास ऐसे किसी क्षण पर सही दिशा में सही करेंसी में कोई खुली पॉजीशन हो, या आपको बर्बाद कर सकती हैं यदि परिस्थितियाँ दुर्भाग्यपूर्ण हों। इसलिए, हम इसे आपको धन प्रबंधन और स्टॉप-लॉस ऑर्डर्स के बारे में आपको याद दिलाने के लिए आवश्यक समझते हैं। और टेक-प्रॉफिट ऑर्डर्स की भी उपेक्षा नहीं की जानी चाहिए: आपके पास संभवत: किसी लाभदायक पॉजीशन को बंद करने का समय न हो, और मूल्य, चारों ओर घूमते हुए, विपरीत दिशा में जाएगा।

यद्यपि इस टूल को आमतौर पर एक फॉरेक्स कैलेंडर कहा जाता है, तथापि यह न केवल उन लोगों के लिए उपयोगी होगा जो करेंसियों में ट्रेड करते हैं, बल्कि उनके लिए भी जो क्रिप्टोकरेंसियों, स्टॉक सूचकांकों, कंपनी शेयरों, गोल्ड, सिल्वर और ऑइल के साथ लेन-देन संचालित करते हैं। क्यों? इन परिसंपत्तियों के चार्ट्स की तुलना कीजिए, और आप स्वयं इस प्रश्न का उत्तर देंगे। सभी बाजार थोड़ा अथवा कम प्रत्यक्ष अथवा विलोम सहसंबंध द्वारा एक-दूसरे से संबंधित होते हैं। उदाहरण के लिए, US में मुद्रास्फीति फेड को ब्याज दरें बढ़ाने के लिए विवश करती है, जो डॉलर में एक वृद्धि की ओर ले जाती है, किंतु जोखिमपूर्ण परिसंपत्तियों जैसे स्टॉक्स और क्रिप्टोकरेंसियों के उद्धरणों को घटाती है।

कैलेंडर जैसा एक टूल भी उन लोगों के लिए आवश्यक है जो विशेष रूप से आरेखों और तकनीकी विश्लेषणों के साथ कार्य करते हैं। तथ्य यह है कि अस्थिरता महत्वपूर्ण मैक्रो आँकड़ों के प्रकाशन के दौरान बाजार पर महत्वपूर्ण रूप से बढ़ती है, जो आरेखीय प्रतिमानों को तोड़ती है और संकेतकों को पागल कर देती है। इस स्थिति में कैलेंडर ट्रेडर की ऐसी अशांत अवधियों के दौरान बाजार से बाहर ठहरने में सहायता करेगा और, इस प्रकार, पूँजी खोने के जोखिमों को कम करेगा।