सितम्बर 3, 2022

EUR/USD: इसके बजाय उदासीन सप्ताह

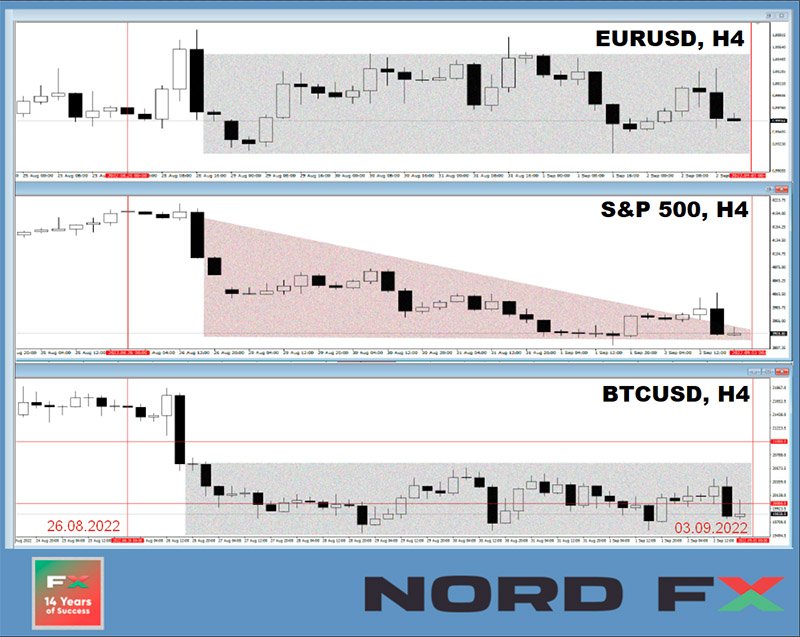

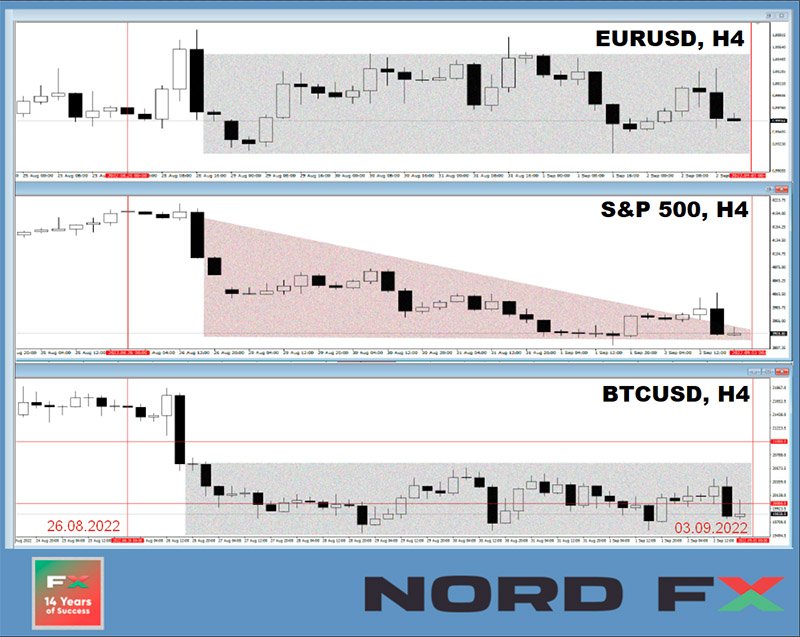

- पिछला सप्ताह कहने को उदासीन था। 30 अगस्त से 2 सितंबर तक जारी मैक्रो स्टैटिस्टिक्स, यद्यपि विविध, बाजार की अपेक्षाओं के बिलकुल निकट सिद्ध हुए। उदाहरण के लिए, जर्मनी में सामंजस्य उपभोक्ता मूल्य सूचकांक, 8.8% के पूर्वानुमान के साथ, 8.8% था। यूरोजोन में उपभोक्ता मूल्य सूचकांक अपेक्षित 9.0% के बजाय 9.1% तक बढ़ा। US विनिर्माण क्षेत्र (PMI) में व्यावसायिक गतिविधि का सूचकांक महीने भर में बिलकुल भी नहीं बदला और 52.8 (पूर्वानुमान 52.0) तक बढ़ा, और अमेरिकी कृषि क्षेत्र (NFP) के बाहर सृजित नई नौकरियों की संख्या अपेक्षित, 300K के विरुद्ध 315K, से भी दूर नहीं गई। परिणामस्वरूप, EUR/USD सभी पाँचों दिन, 0.9910-1.0078 की सीमा में हलचल करते हुए, 1.0000 की समता रेखा के अनुदिश गति कर रहा था, और पाँच दिवसीय अवधि को 0.9955 के स्तर पर पूर्ण किया।

बाजार प्रतिभागियों के अगले सप्ताह और अधिक सक्रिय होने की संभावना है। मुख्य दिवस निश्चित रूप से 08 सितंबर होगा, जब ECB जमा दर पर निर्णय करेगा और इसकी मौद्रिक नीति पर एक वक्तव्य और टिप्पणियाँ देगा। यूरोजोन में मुद्रास्फीति अगस्त में और अधिक बढ़ी: 8.9% से 9.1% तक। इसलिए, कई विशेषज्ञ, जैसे अंतर्राष्ट्रीय वित्तीय समूह नॉर्डिया के रणनीतिकारों, का मानना है कि यूरोपीय विनियामक दर को एक बार में 75 आधार अंक बढ़ाएँगे।

“यह विचार करते हुए कि 75 b.p. की दर वृद्धि वित्तीय बाजारों में पूर्ण रूप से मूल्यांकित नहीं होती है और प्रेस वार्ता का सुर तीक्ष्ण होने की संभावना है,” नॉर्डिया अर्थशास्त्री लिखते हैं, “हम बाजारों की ओर से प्रथम प्रतिक्रिया की उच्चतम प्रतिफल होने की, विस्तृत बॉण्ड स्प्रेड्स और एक मजबूत यूरो होने की अपेक्षा करते हैं।”

यदि हम औसत पूर्वानुमान के बारे में बात करते हैं, तो यह शुक्रवार, 02 सितंबर की शाम को, समीक्षा लिखने के समय जैसा दिखाई देता है। 50% विशेषज्ञ इस तथ्य के लिए मतदान करते हैं कि EUR/USD निकट भविष्य में दक्षिण की ओर गति करेगा, 35% इसकी वृद्धि के लिए मतदान करते हैं, शेष 15% पार्श्व रुझान के जारी रहने की प्रतीक्षा कर रहे हैं। D1 पर संकेतकों की रीडिंग्स और अधिक निश्चित संकेत देती हैं। रुझान संकेतकों और ऑसिलेटरों दोनों के बीच, सभी 100% बियरों का पक्ष लेते हैं। हालाँकि, 10% बाद वाले के बीच में संकेत देते हैं कि युग्म ओवरसॉल्ड है।

EUR/USD के लिए निकटतम बियरिश लक्ष्य 0.9900-0.9910 क्षेत्र है। ध्यान दीजिए कि 0.9900-0.9930 क्षेत्र एक मजबूत 2002 समर्थन/प्रतिरोध क्षेत्र भी है। 1.0000 के समता स्तर के अलावा, यदि यूरो मजबूत होता है, तो बुलों के लिए प्रथम प्राथमिकता 1.0030 के प्रतिरोध के ऊपर बढ़ना होगी। उसके बाद, 1.0080 के स्तर को पार करना और 1.0100-1.0280 के क्षेत्र में समेकित होना आवश्यक होगा, अगला लक्ष्य क्षेत्र 1.0370-1.0470 है।

आगामी सप्ताह की घटनाओं के बीच, ECB बैठक के अलावा, हम सोमवार, 05 सितंबर को यूरोजोन में खुदरा बिक्रियों पर डेटा के प्रकाशन को अलग करेंगे। संयुक्त राज्य में सोमवार को अवकाश है, देश श्रमिक दिवस मनाएगा। हम मंगलवार, 06 सितंबर को US सेवा क्षेत्र में व्यावसायिक गतिविधि (ISM) पर डेटा की प्रतीक्षा कर रहे हैं और जर्मनी एवं यूरोजोन में GDP संकेतकों को बुधवार को प्रकाशित किया जाएगा। फेड अध्यक्ष जेरोम पॉवेल का बोलना निर्धारित है और संयुक्त राज्य में बेरोजगारी पर डेटा उसी दिन प्रकाशित किया जाएगा।

GBP/USD: 37-वर्षीय निम्नता के मार्ग पर

- हमने दो सप्ताह पूर्व GBP/USD युग्म की हमारी समीक्षा को "पाउंड के लिए उदासीन पूर्वानुमान सही होना जारी रखते हैं" शीर्षक दिया। पिछला शीर्षक "बहुत भयानक दीर्घकालिक दृष्टिकोण" जैसा ध्वनि करता है जिसके बारे में हम इस सप्ताह भी कुछ उत्साहजनक नहीं कह सकते हैं: पाउंड अभी भी सबसे कमजोर G10 करेंसियों में से एक है, जिसे UK अर्थव्यवस्था के लिए खराब होते परिदृश्यों द्वारा प्रभावित किया जाता है।

ब्रिटिश चैंबर ऑफ कॉमर्स (BCC) का अनुमान है कि UK पहले से ही एक मंदी के मध्य में है और मुद्रास्फीति इस वर्ष 14% पर प्रहार करेगी। और गोल्डमैन सैच्स के अनुसार, यह 2023 के अंत तक 22% पर पहुँच सकता है। फाइनेंशियल टाइम्स के अनुसार, ईंधन गरीबी में जीवनयापन करने वाले ब्रिटिश घरों की संख्या 12 मिलियन लोगों तक पहुँचने के लिए दोगुने से अधिक होगी। और नए प्रधानमंत्री को किसी आर्थिक आपदा को टालने के लिए तत्काल कार्रवाई करनी होगी। बस क्या कार्रवाई? ऐसा लगता है कि अभी तक कोई नहीं जानता है।

ऐसी किसी स्थिति में, अगले प्रधानमंत्री, जिसके नाम की घोषणा सोमवार, 05 सितंबर की जाएगी, की उम्मीदवारिता के बारे में बाजार प्रतिभागियों की चिंता बिलकुल समझनेयोग्य है। याद कीजिए कि वर्तमान प्रधानमंत्री बोरिस जॉनसन ने उसके कैबिनेट सदस्यों में से एक को शामिल करने वाले एक सेक्स स्कैंडल के बाद त्यागपत्र दिया है।

इस उदासीन पृष्ठभूमि के विरुद्ध, पाउंड 01 अगस्त से गिर रहा है। 1.1500 पर समर्थन को तोड़कर, इसने पिछले सप्ताह दो वर्षीय निम्नताओं (1.1495) को निर्धारित किया। पाँच दिवसीय अवधि के अंतिम राग के विषय में, इसने थोड़ी ऊँची ध्वनि की, लगभग 1.1510 पर। अधिकांश विशेषज्ञों का मानना है कि GBP/USD आगामी सप्ताहों में गिरना जारी रखेगा। और यदि बैंक ऑफ इंग्लैंड 15 सितंबर को ब्याज दरें 75 bp बढ़ाएगा, तो यह तब भी नहीं रुकेगा। 30% एक सुधार की आशा करते हैं और 15% ने एक तटस्थ स्थिति ग्रहण की है।

UOB समूह पर करेंसी रणनीतिकारों के अनुसार, 1.1500 के बाद अगला महत्वपूर्ण समर्थन स्तर मार्च 2020 निम्नताओं में है। “हालाँकि,” विशेषज्ञ उल्लेख करते हैं, “अल्पावधि स्थितियाँ गहराई से ओवरसॉल्ड हैं, और यह अभी तक स्पष्ट नहीं है कि क्या प्रमुख समर्थन इस बार पहुँच के अंदर होगा”। उत्तर की ओर एक संभावित सुधार के विषय में, UOB का मानना है कि केवल 1.1635 के ऊपर एक विराम ही इंगित करेगा कि ब्रिटिश करेंसी आगे गिरने के लिए तैयार नहीं है।

ध्यान दीजिए कि मार्च 2020 निम्नताएँ (1.1409-1.1415) उसी समय पिछले 37 (!) वर्षों के लिए निम्नताएँ हैं। GBP/USD युग्म केवल 1985 में 1.0800 तक गिरा। बुलों के विषय में, वे 1.1585-1.1625, 1.1700, 1.1750, 1.1800-1.1825, 1.1900 and 1.2000 के क्षेत्रों में और स्तरों पर प्रतिरोध को पूरा करेंगे। D1 पर संकेतकों की रीडिंग्स EUR/USD युग्म के लिए रीडिंग्स के समान हैं: सभी 100% को लाल रंग से रंगा जाता है। हालाँकि, यहाँ एकतिहाई ऑसिलेटर्स संकेत देते हैं कि युग्म ओवरसॉल्ड है, जो सामान्यत: एक संभावित सुधार को इंगित करता है।

यूनाइटेड किंग्डम का आर्थिक कैलेंडर सोमवार 05 और मंगलवार 06 सितंबर को चिन्हित कर सकता है जब UK सेवाएँ और विनिर्माण PMIs और कम्पोजिट इंडेक्स (PMI) जारी किए जाएँगे। मुद्रास्फीति रिपोर्ट पर एक सुनवाई बुधवार, 07 सितंबर को घटित होगी, किंतु यह और सूचनात्मक होगी, और कोई महत्वपूर्ण निर्णय उस दिन नहीं लिया जाएगा।

USD/JPY: ऊँचा, ऊँचा और ऊँचा

- अधिकांश विश्लेषक (60%) पिछले सप्ताह जुलाई 14 उच्चता के एक नए परीक्षण की अपेक्षा कर रहे थे और 139.40 उच्चता ग्रहण कर रहे थे। यह ठीक वही है जो घटित हुआ। USD/JPY 140.79 की ऊँचाई तक बढ़ा, इस प्रकार एक 24-वर्षीय उच्चता पर पहुँचा। साप्ताहिक ट्रेडिंग सत्र 140.20 पर समाप्त हुआ।

अन्य रिकॉर्ड के लिए कारण अभी समान है: बैंक ऑफ जापान (BOJ) और अन्य प्रमुख सेंट्रल बैंकों, प्राथमिक रूप से US फेडरल रिजर्व की मौद्रिक नीति के बीच अपसरण। अमेरिकी बाजों से भिन्न, जापानी विनियामक अभी भी एक अति नरम नीति का पालन करने का इरादा रखते हैं, जो मात्रात्मक सहजता (QE) और एक ऋणात्मक ब्याज दर (-0.1%) के माध्यम से राष्ट्रीय अर्थव्यवस्था को प्रोत्साहित करने पर लक्षित है। यह अपसरण येन के और कमजोर होने और USD/JPY की और वृद्धि के लिए एक मुख्य घटक है।

बैंक ऑफ अमेरिका ग्लोबल रिसर्च अर्थशास्त्री USD/JPY से Q4 2022 में एक प्रमुख सुधार तक उच्च स्तरों पर रहने की अपेक्षा करते हैं। इसके अलावा, ऐसा एक सुधार केवल तभी संभव है यदि US में मुद्रास्फीति एक स्थिर स्लोडाउन दिखाए। “हम USD/JPY से 2022 को 127 पर समाप्त करने की अपेक्षा करते हैं,” ये विश्लेषक कहते हैं। "हालाँकि, जापानी येन की संरचनात्मक कमजोरी को दीर्घावधि में रीसर्फेस करना चाहिए"।

फिलहाल, अधिकांश विश्लेषक (50%) मानते हैं कि USD/JPY अपनी गति को उत्तर की ओर जारी रखेगा। भाग्यवश, इसके पास बढ़ने के लिए अभी भी स्थान है: 1971 में यह 1 डॉलर के बदले 350 येन से अधिक था। 30% विशेषज्ञ बुलों से पहुँची गईं ऊचाइयों के क्षेत्रों में एक विराम लेने की अपेक्षा करते हैं, और अन्य 20% दक्षिण की ओर एक सुधारात्मक गति पर गणना कर रहे हैं।

D1 पर संकेतकों के लिए, रीडिंग्स पिछले वर्ष की रीडिंग्स को परिलक्षित करती हैं: उनमें से 100% उत्तर को इंगित करते हैं, जबकि एक तिहाई ऑसीलेटर्स ओवरबॉट क्षेत्र में हैं। बुलों का प्राथमिक कार्य 02 सितंबर की उच्चता को अद्यतन करना और 140.80 के ऊपर बढ़ना है। अगला लक्ष्य 142.00 है। युग्मों के लिए समर्थन 140.00, 138.35-139.05, 137.70, 136.70-137.00, 136.15-136.30, 135.50, 134.70, 134.00-134.25 स्तरों पर और क्षेत्रों में स्थित हैं।

आगामी सप्ताह की आर्थिक घटनाओं के विषय में, हम गुरुवार, 08 सितंबर को जापान की GDP पर डेटा की रिलीज को हाइलाइट कर सकते हैं।

क्रिप्टोकरेंसियाँ: एथेरियम के लिए सब आशा करते हैं

- BTC/USD युग्म जेरोम पॉवेल के 26 अगस्त को भाषण के पूर्व एक सप्ताह तक $21.330 क्षितिज के अनुदिश गति कर रहा था। फेड के प्रमुख के भाषण ने जोखिम परिसंपत्तियों, स्टॉक को ढहा दिया और क्रिप्टो बाजार नीचे आ गए। हालाँकि, यदि S&P500, डो जोन्स और नैस्डैक स्टॉक सूचकांक पिछले पूरे सप्ताह गिरना जारी रखते, तो बिटकॉइन $20,000 ($19,518-20,550) क्षेत्र में ठहरने में सक्षम होता, और एथेरियम PoS पद्धति की पारगमन की प्रत्याशा में और भी वृद्धि करता।

परिणामस्वरूप, BTC/USD के तकनीकी स्टॉक्स के साथ सामान्य सहसंबंध की बजाय, हम इन दिनों मुख्य बड़े फॉरेक्स युग्म, EUR/USD, के साथ इसके सहसंबंध का अवलोकन कर सकते हैं, जिसने 1.0000 की समता रेखा के अनुदिश साइडवेज गति की। एक थोड़ी सा सुधार शुक्रवार, 2 सितंबर को, US में बेरोजगारी पर डेटा के प्रकाशन के कारण हुआ। किंतु युग्म साप्ताहिक ट्रेडिंग सीमा से परे नहीं गया और बिटकॉइन समीक्षा लिखने के समय $19,930 पर ट्रेड कर रहा है। क्रिप्टो बाजार का कुल पूँजीकरण $1ट्रिलियन के मनोवैज्ञानिक रूप से महत्वपूर्ण स्तर के नीचे गिर गया है और $0.976 ट्रिलियन ($0.991 ट्रिलियन एक सप्ताह पूर्व) पर टिका है। क्रिप्टो फियर एंड ग्रीड सूचकांक सात दिनों में अन्य 2 अंक गिर गया है, 27 से 25 तक, और एक्सट्रीम फियर क्षेत्र में है।

पिछले 10 वर्षों में, यह केवल 2018 में था कि निवेशक अधिक गंभीर हानियों से पीड़ित हुए। और क्रिप्टो बाजार पर दबाव बने रहना जारी रहता है, प्राथमिक रूप से US सेंट्रल बैंक की मौद्रिक नीति की कसावट के कारण। कॉइनशेयर्स के अनुसार, क्रिप्टोकरेंसी निवेश उत्पादों का टर्नओवर अगस्त के पिछले दशक में अक्टूबर 2020 से निम्नतम स्तर तक गिर गया, और फंड्स का आउटफ्लो लगातार तीसरे सप्ताह जारी रहा। “यद्यपि […] इस गति का भाग मौसमी प्रभावों के कारण है,” विशेषज्ञ व्याख्या करते हैं, “हम हालिया मूल्य गिरावट के बाद सतत निराशा भी देखते हैं। हम सोचते हैं कि सावधानी फेड के तीक्ष्ण बयानों के कारण है"। सट्टेबाजों और बेपरवाह "पर्यटकों" के कारण, मध्यावधि BTC धारकों ने (5 से अधिक महीनों के एक कॉइन इतिहास के साथ) बाजार को छोड़ना प्रारंभ किया।

क्रिप्टो उत्साही लोगों की श्रेणियाँ तेजी से कम हो रहीं हैं। बिटकॉइन “एक बिना किसी उपयोगिता के साथ शुद्ध रूप से परिकल्पनात्मक परिसंपत्ति है,” तकनीकी प्रगति की कमी के कारण। यह जस्टिन बोन्स, साइबर कैपिटल फंड के संस्थापक और निवेश अधिकारी, द्वारा कहा गया। वह बिटकॉइन के लिए एक प्रबल समर्थक हुआ करते थे, किंतु इसे “सबसे खराब क्रिप्टोकरेंसियों में से एक” पुकारते हुए, अपना दृष्टिकोण बदल लिया। “संसार आगे बढ़ गया है। यह कहा जाता था कि डिजिटल गोल्ड केवल सर्वश्रेष्ठ तकनीक को गले लगाएगा। इस तथ्य की, स्पष्ट रूप से, पूर्ण रूप से पुष्टि नहीं की गई है। बिटकॉइन के पास स्मार्ट अनुबंध, गोपनीय तकनीकियाँ, अथवा बढ़ती हुईं सफलताएँ नहीं हैं,” बोन्स ने व्याख्या की।

“बिटकॉइन के आर्थिक गुण भी अविश्वसनीय रूप से कमजोर हैं। यह उन क्रिप्टोकरेंसियों से प्रतिस्पर्धा करती है जो ऋणात्मक मुद्रास्फीति, उच्च संग्रहण क्षमता और उपयोगिता, जैसे पोस्ट-मर्जर ETH प्राप्त कर सकती हैं”। “लोग, अधिकांश भाग के लिए, प्रथम क्रिप्टोकरेंसी में ही निवेश करते हैं क्योंकि वे मूल्य वृद्धि में विश्वास करते हैं। वे उसी सिद्धांत पर कार्य करते हैं जिस पर पोंजी योजनाओं में प्रतिभागी कार्य करते हैं,” साइबर कैपिटल के संस्थापक मानते हैं।

उमर फारूख, ओनिक्स, जो जेपीमॉर्गन समूह का भाग है, के ब्लॉकचेन प्रभाग के प्रमुख ने भी क्रिप्टो बाजार के विरुद्ध अत्यधिक आलोचना की आवाज उठाई। उनकी राय में, बाजार पर अधिकांश क्रिप्टो परिसंपत्तियाँ “रद्दी” हैं, और उद्योग के पूर्ण विनियामन की कमी कई पारंपरिक वित्तीय संस्थानों को बाजार में भाग लेने से रोकती है। इसके अलावा, डिजिटल परिसंपत्तियों की तकनीकियाँ और प्रयोगात्मक अनुप्रयोग सुविकसित नहीं हैं। इसके कारण, उदाहरण के लिए, उन्हें टोकनीकृत बैंक डिपॉजिट्स जैसे उत्पादों के रूप में उपयोग नहीं किया जा सकता है।

निवेशक और ब्रॉडकास्टर केविन ओ’लीरी का भी मानना है कि बिटकॉइन का मूल्य विनियामन की कमी के कारण स्थिर हो रहा है। परिणामस्वरूप, संस्थागतवादी इस क्षेत्र में निवेश नहीं कर सकते हैं। “आपको उन खरबों डॉलर का उपयोग करने की आवश्यकता होती है जो सर्वश्रेष्ठ धन को प्रबंधित करें, किंतु वे बिटकॉइन खरीदने वाले नहीं हैं क्योंकि कोई विनियामन नहीं है,” ओ’लीरी कहते हैं। “लोग भूलते हैं कि विश्व का 70% धन पेंशन और संप्रभुत्व में है। तद्नुसार, यदि उन्हें इस परिसंपत्ति वर्ग को खरीदने की अनुमति नहीं दी जाती है, तो वे इस पर शर्त नहीं लगाते हैं”।

हालाँकि, निवेशक मानते हैं कि विनियामन अभी भी अगले दो से तीन वर्षों के अंदर दिखाई देगा। इस बीच, बिना किसी विनियामक ढाँचे के, क्रिप्टोकरेंसी को एक पूर्ण रूप से परिसंपत्ति वर्ग नहीं माना जा सकता है, और बिटकॉइन के $25,000 से ऊपर बढ़ने की संभावना नहीं है।

विश्लेषक जस्टिन बेनेट का पूर्वानुमान और कमजोर दिखाई देता है। उनके अनुसार, स्टॉक बाजार में हालिया बिकवाली बिटकॉइन दर में अनिवार्य रूप से एक गिरावट की ओर ले जाएगी: “स्टॉक बिक्री जो घटित हो गई है एक बड़े बुल ट्रैप की पुष्टि करती है और दूरगामी गिरावट का कारण होने की संभावना है। अर्थात, S&P500 लगभग 16%, और BTC 30%-40% गिरेगा, $12,000 के स्तर तक”।

“BTC पुन: 2015 रुझान रेखा का परीक्षण कर रहा है,” विश्लेषक लिखते हैं। -"उन लोगों पर विश्वास मत करो जो इसे एक स्वस्थ्य घटना मानते हैं। मजबूत माँग को इंगित करने वाली 2015 और 2020 की दो लंबी बॉटम विक्स तलाश करने लायक हैं। इस बार हम ठीक विपरीत देख रहे हैं”। बेनेट के अनुसार, बियरों के लिए मुख्य लक्ष्य $3,400 की कोविड-19 पूर्व की उच्चता है।

एथेरियम के संबंध में, बेनेट मानते हैं कि परिसंपत्ति $1,000 के निकट एक निचले लक्ष्य के साथ चार्ट पर “हेड एंड शोल्डर्स” पैटर्न के शीर्ष का निर्माण कर रही है: “इस पैटर्न का दाया शोल्डर निर्माण करना प्रारंभ कर रहा है और $1,500 के नीचे ETH की गिरावट पुष्टि है”।

ऐसा ही समान परिदृश्य ब्लूमबर्ग विश्लेषकों द्वारा दिया जाता है। वे भी इसकी हालिया अगस्त 29 निम्नताओं से वापसी के बावजूद $1,000 से नीचे गिरने की भविष्यवाणी कर रहे हैं। यह व्यापक रूप से बियरिश बाजार परिस्थितियों में एथेरियम मूल्य की अस्थिरता के कारण है। “गति और मूल्य रुझानों के तकनीकी संकेतक दिखाते हैं कि टोकन की मध्य अगस्त में $2,000 के निकट एक शीर्ष से $1,500 के निकट वर्तमान क्षेत्र तक गिरावट जारी रहने की संभावना है,” ब्लूमबर्ग ने अपनी रिपोर्ट में कहा।

ETH समुदाय में सेंटीमेंट आगामी मर्जर के कारण बाद तक आशावादी बना रहता है। हालाँकि, इसने नवीनतम प्रतिकूल मैक्रोइकॉनोमिक परिस्थितियों को परिसंपत्ति किसी भी प्रतिरक्षा के साथ प्रदान नहीं की है, ब्लूमबर्ग विश्लेषक लिखते हैं। एथेरियम ने अपने 50-दिवसीय चलायमान औसत पर आशाजनक समर्थन स्थापित किया है। हालाँकि, बाजार के 25-26 अगस्त को गिरने के बाद, परिसंपत्ति इस समर्थन के नीचे रही है, जो एक आगे गिरावट के जोखिमों और $1,000 के आस-पास समर्थन के पुनर्परीक्षण को इंगित करती है।

और समीक्षा के अंत में कुछ आशावाद। कई विशेषज्ञों के अनुसार, यदि एथेरियम 2.0 नेटवर्क में पारगमन और प्रूफ-ऑफ-स्टेक पद्धति का क्रियान्वयन योजनानुसार चलता है, तो यह ऑल्टकॉइन मूल्य में तेजी से बढ़ सकता है और संपूर्ण बाजार को इसके साथ ऊपर खींच सकता है, प्राथमिक रूप से अपने मुख्य प्रतिस्पर्धी, बिटकॉइन को। याद कीजिए कि एथेरियम नेटवर्क का अद्यतन 15 से 20 सितंबर तक की अवधि के लिए निर्धारित है। इसलिए हम शीघ्र ही पाएँगे कि कौन सी भविष्यवाणी सही होगी।

NordFX विश्लेषणात्मक समूह

सूचना: ये सामग्रियाँ वित्तीय बाजारों में कार्य करने के लिए निवेश अनुशंसाएँ या मार्गदर्शन नहीं हैं और केवल सूचनात्मक प्रयोजनों के लिए लक्षित हैं। वित्तीय बाजारों में ट्रेडिंग जोखिमपूर्ण है और इसका परिणाम जमा किए गए धन की संपूर्ण हानि हो सकता है।