सितम्बर 2, 2023

EUR/USD: दर वृद्धि को नहीं, डॉलर की सराहना को हां!

- बाज़ार सहभागियों ने संयुक्त राज्य अमेरिका में व्यापक आर्थिक पृष्ठभूमि पर नज़र रखना करना जारी रखा है, यह समझने (या अनुमान लगाने) का प्रयास किया है कि क्या फेडरल रिज़र्व फेडरल फंड रेट में और वृद्धि करेगा। निराशाजनक उपभोक्ता विश्वास रिपोर्ट, कमज़ोर ADP लेबर मार्केट डेटा और दूसरी तिमाही में आर्थिक विकास में मंदी के बाद, बाज़ार में मंदी की आशंका और अमेरिकी नियामक द्वारा नरम रुख की संभावना पर चर्चा हो रही है। संयुक्त राज्य की आर्थिक वृद्धि फिलहाल उम्मीदों से ऊपर बनी हुई है। हालांकि, संशोधित GDP के आकलन ने अभी भी बाज़ारों को निराश किया है, क्योंकि यह प्रारंभिक अनुमानों से कम रहा।

दूसरी ओर, घरेलू व्यय में महीने-दर-महीने 0.8% की वृद्धि हुई, जो जनवरी के बाद से सबसे अधिक दर है। फेडरल रिज़र्व द्वारा सबसे अधिक बारीकी से देखा जाने वाला महंगाई दर का इंडिकेटर, पर्सनल कन्ज़म्प्शन एक्सपेंडिचर्स (PCE) इंडेक्स ने लगातार दूसरे माह भी महीने-दर-महीने में 0.2% की वृद्धि की। भले ही यह वृद्धि मामूली है, फिर भी यह वृद्धि ही है। कोर PCE में साल-दर-साल 4.2% की वृद्धि हुई, जो पूर्वानुमान के अनुरूप है लेकिन पिछले महीने के 4.1% के आंकड़े से अधिक है।

श्रम बाज़ार की स्थिति "लगातार मजबूत" से परिवर्तित होकर "संभावित रूप से चुनौतीपूर्ण" हो गई है। JOLTS रिपोर्ट के अनुसार, नौकरी की रिक्तियों की संख्या काफी समय के बाद पहली बार जुलाई में गिरकर 8.827 मिलियन हो गई। एक वर्ष से अधिक समय तक, यह संख्या ज्यादातर 10 मिलियन से ऊपर रह, जो कि श्रम बाज़ार की क्षमता का आकलन करने में फेडरल रिज़र्व के लिए एक प्रारंभिक आंकड़ा था। इसके अलावा, पिछले सप्ताह प्रारंभिक बेरोज़गारी दावों की संख्या में 228,000 की वृद्धि हुई।

शुक्रवार, 1 सितंबर को जारी आंकड़ों ने बाज़ार के पूर्वानुमानों को और उलझा दिया। गुरुवार को, सभी संकेत श्रम बाज़ार के ठंडे होने की ओर इशारा कर रहे थे। हालांकि, 170K की अपेक्षा के विपरीत, गैर-कृषि क्षेत्र (NFP) में पैदा हुई नई नौकरियों की संख्या 157K से उल्लेखनीय रूप से बढ़कर 187K तक पहुंच गई। दूसरे शब्दों में, यह खबर अच्छी है। दूसरी ओर, बेरोज़गारी दर भी 3.5% से बढ़कर 3.8% (3.5% के पूर्वानुमान के साथ) हो गई। तो, खबर बुरी है। इसके अलावा, संयुक्त राज्य का मैन्युफैक्चरिंग परचेज़िंग मैनेजर्स इंडेक्स (PMI) भी 46.4 के पिछले स्तर और 47.0 की अपेक्षाओं से बढ़कर 47.6 के वास्तविक आंकड़े तक पहुंच गया। एक बार फिर यह खबर अच्छी है। हालांकि, यह ध्यान देने योग्य बात है कि 50.0 से ऊपर का PMI आर्थिक स्थिति में सुधार का संकेत देता है, जबकि 50.0 से नीचे का PMI गिरावट का संकेत देता है। तो, क्या खबर फिर बुरी है?

कुल मिलाकर, इन मिश्रित इंडिकेटर्स के कारण बाज़ार में अलग-अलग प्रतिक्रियाएं देखने को मिली। एक ओर, यू.एस. डॉलर इंडेक्स (DXY) ने बुधवार, 30 अगस्त से धीरे-धीरे अपनी स्थिति में सुधार करना शुरू कर दिया, जिससे शुक्रवार को इसके लाभ में तेज़ी से बढ़त हुई। दूसरी ओर, 19-20 सितंबर को आगामी फेडरल रिज़र्व की बैठक में दर बढ़ोतरी की संभावना घटकर 12% रह गई है। फेडरल रिज़र्व के अधिकारियों के कुछ अलग-अलग बयानों ने दरों में बढ़ोतरी की उम्मीदों को कम करने में योगदान दिया। हम अपनी पिछली समीक्षा में पहले ही कवर कर चुके हैं कि फेडरल रिज़र्व बैंक ऑफ बॉस्टन की अध्यक्ष सूज़न कोलिन्स, फेडरल रिज़र्व बैंक ऑफ फ़िलाडेल्फ़िया के अध्यक्ष पैट्रिक हार्कर और फेडरल रिज़र्व के अध्यक्ष जेरोम पॉवेल ने जैक्सन होल में वैश्विक केंद्रीय बैंक संगोष्ठी में क्या कहा था। अब, हम आगे कहते हैं कि फेडरल रिज़र्व बैंक ऑफ अटलांटा के अध्यक्ष राफेल बॉस्टिक का मानना है कि दरें पहले से ही प्रतिबंधात्मक स्तर पर हैं और आगे की बढ़ोतरी संयुक्त राज्य की अर्थव्यवस्था को और नुकसान पहुंचा सकती है।

जहां तक यूरोज़ोन की अर्थव्यवस्था का सवाल है, तो नवीनतम आंकड़ों से संकेत मिलता है कि महंगाई दर में गिरावट बंद हो गई है, जबकि लेंडिंग वॉल्यूम में गिरावट के कारण मुद्रा आपूर्ति में गिरावट आई है। ब्लूमबर्ग के विशेषज्ञों के 5.1% के पूर्वानुमान के विपरीत, साल-दर-साल कन्ज़्यूमर प्राइस इंडेक्स (CPI) 5.3% पर स्थिर रहा। इस क्षेत्र की सबसे बड़ी अर्थव्यवस्था जर्मनी में, मासिक CPI भी 0.3% पर स्थिर रही।

ऐसी स्थिति में, कोई उम्मीद करेगा कि यूरोपीयन सेंट्रल बैंक (ECB) मौद्रिक नीति को सख्त करना जारी रखेगा। हालांकि, मुद्रास्फीतिजनित मंदी का खतरा नियामक को बढ़ती कीमतों से अधिक चिंतित करता प्रतीत होता है। यहां तक कि ECB कार्यकारी बोर्ड की सदस्य इसाबेल श्नाबेल जैसी बाज़ की नज़र रखने वाली व्यक्ति ने भी पुष्टि की कि यूरोज़ोन के लिए आर्थिक दृष्टिकोण शुरुआती सोच से कहीं अधिक गंभीर है। उनका सुझाव है कि यह क्षेत्र एक गहरी या लंबी मंदी के कगार पर जा सकता है।

उनकी टिप्पणियों को श्रम बाज़ार की स्थिति से समर्थन मिला है। यूरोज़ोन में कुल बेरोज़गारी दर 6.4% पर स्थिर बनी हुई है, जो काफी ज्यादा है। जर्मनी में, यह दर तिमाही आधार पर धीरे-धीरे बढ़ रही है, धीरे-धीरे कोविड-19 महामारी के दौरान देखे गए स्तर पर वापस आ रही है।

ऐसा लगता है कि दोनों नियामक, फेडरल रिज़र्व और यूरोपीयन सेंट्रल बैंक, आगे और मौद्रिक सख्ती नहीं करना चाहते हैं और मौद्रिक प्रतिबंध के अपने चक्र को समाप्त करने के लिए तैयार हैं (या कम से कम दरों में बढ़ोतरी को रोक दें)। ऐसे माहौल में, यह तर्कसंगत है कि कमज़ोर अर्थव्यवस्थाओं को नुकसान होगा। जेपी मॉर्गन और बैंक ऑफ अमेरिका के रणनीतिकारों का अनुमान है कि चालू वर्ष के अंत तक यूरो 1.0500 डॉलर तक पहुंच जाएगा, जबकि BNP पारिबास का अनुमान इससे भी कम 1.0200 डॉलर है।

1.0794 पर पांच दिवसीय ट्रेडिंग अवधि शुरू करते हुए, EUR/USD लगभग वहीं बंद हुआ जहां से शुरू हुआ था, और 1.0774 पर सप्ताह की समाप्ति की। इस समीक्षा को लिखने के समय, 1 सितंबर की शाम तक, 50% विशेषज्ञ निकट अवधि में जोड़ी में तेज़ी आने के पक्ष में हैं, 20% मंदी के पक्ष में हैं, और 30% ने न्यूट्रल रुख अपनाया है। तकनीकी विश्लेषण की बात करें, तो पिछले सप्ताह में कुछ भी नहीं बदला है। D1 टाइमफ्रेम पर सभी ट्रेंड इंडिकेटर्स और ऑसिलेटर संयुक्त राज्य की मुद्रा के पक्ष 100% में बने हुए हैं और लाल रंग में रंगे हुए हैं। इसके अतिरिक्त, 15% अभी भी संकेत देते हैं कि यह जोड़ी ओवरसोल्ड है। इस जोड़ी के लिए निकटतम समर्थन स्तर 1.0765 के आसपास स्थित है, इसके बाद 1.0665-1.0680, 1.0620-1.0635, और 1.0515-1.0525 पर समर्थन है। बुल्स को 1.0800 पर प्रतिरोध का सामना करना पड़ेगा, इसके बाद 1.0835-1.0865, 1.0895-1.0925, 1.0985, 1.1045, 1.1090-1.1110, 1.1150-1.1170, 1.1230, और 1.1275-1.1290 पर प्रतिरोध का सामना करना पड़ेगा।

आगामी सप्ताह में देखने लायक घटनाओं में, सोमवार, 4 सितंबर को ECB अध्यक्ष क्रिस्टीन लेगार्ड के भाषण पर ध्यान दिया जाना चाहिए। बुधवार, 6 सितंबर को, संयुक्त राज्य सर्विसेज़ PMI के आंकड़ों के साथ, यूरोज़ोन के लिए खुदरा बिक्री डेटा जारी किया जाएगा। गुरुवार, 7 सितंबर को, यूरोज़ोन के लिए संशोधित Q2 GDP आंकड़े प्रकाशित किए जाएंगे, साथ ही प्रथागत संयुक्त राज्य प्रारंभिक बेरोज़गार दावों की संख्या भी प्रकाशित की जाएगी। और कार्यसप्ताह को पूरा करते हुए, शुक्रवार, 8 सितंबर को, हम यूरोपीयन अर्थव्यवस्था के मुख्य इंजन, जर्मनी में मुद्रास्फीति की स्थिति (CPI) के बारे में जानेंगे।

GBP/USD: क्या आखिरकार दर नहीं बढ़ेगी?

- इससे पहले EUR/USD अवलोकन में, हमने केंद्रीय बैंकों के मुख्य प्रश्न पर प्रकाश डाला था: क्या अधिक महत्वपूर्ण है - महंगाई को हराना या अर्थव्यवस्था को मंदी में जाने से रोकना? हालांकि यूनाइटेड किंगडम में वार्षिक महंगाई दर 7.9% से गिरकर 6.8% (फरवरी 2022 के बाद से सबसे कम) हो गई है, लेकिन जी7 देशों में महंगाई दर सबसे अधिक बनी हुई है। इसके अलावा, कोर CPI इंडिकेटर 6.9% साल-दर-साल पर रहा, जैसा कि एक महीने पहले था। यह दो महीने पहले पहुंचे पीक से केवल 0.2% कम है। इसके अलावा, बढ़ती ऊर्जा कीमतें नई मुद्रास्फीति वृद्धि के लिए खतरा पैदा करती हैं।

कई विश्लेषकों के अनुसार, इस तरह के डेटा और आउटलुक ने बैंक ऑफ इंग्लैंड (BoE) को ब्याज दरें बढ़ाना जारी रखने के लिए मजबूर किया होगा। हालांकि, एक और कारक है जो इस मामले को दूसरी दिशा में ले जा सकता है। अगस्त में ब्रिटेन के विनिर्माण क्षेत्र में मंदी और गहरा गई। देश के उत्पादकों ने कमज़ोर आर्थिक पृष्ठभूमि की सूचना दी है, क्योंकि बढ़ती ब्याज दरों, जीवन-यापन के संकट, निर्यात क्षेत्र में नुकसान और बाज़ार परिदृश्य संबंधी चिंताओं के कारण मांग प्रभावित हो रही है। S&P ग्लोबल के अनुसार, मध्यवर्ती सामान उत्पादक विशेष रूप से बुरी तरह प्रभावित हैं - बी2बी सेक्टर को उत्पादन मात्रा में सबसे भारी गिरावट का सामना करना पड़ रहा है। इससे नए ऑर्डर और स्टाफिंग स्तर दोनों प्रभावित होते हैं, जिनमें कटौती की जा रही है।

अगस्त के लिए अंतिम परचेजिंग मैनेजर्स इंडेक्स (PMI) केवल 43.0 पर रहा। मुख्य PMI का आंकड़ा 39 महीने के निचले स्तर पर गिर गया, क्योंकि उत्पादन के वॉल्यूम और नए ऑर्डर का ऐसी दरों पर संकुचन हुआ जो शायद ही पहले कभी देखी गई हों, 2008-2009 के वैश्विक वित्तीय संकट और महामारी से संबंधित लॉकडाउन उपायों जैसे आर्थिक तनाव की प्रमुख अवधियों को छोड़कर।

इस निराशाजनक पृष्ठभूमि में, सर्वे के नतीज़े संकेत देते हैं कि देश के नीति निर्माता ब्याज दरें बढ़ाने के मुद्दे के बजाय अर्थव्यवस्था की स्थिति से संबंधित चिंताओं पर ध्यान देंगे। बैंक ऑफ इंग्लैंड के मुख्य अर्थशास्त्री, ह्यू पिल ने कहा कि भले ही महंगाई दर के संबंध में आत्मसंतुष्टि की कोई गुंजाइश नहीं है, लेकिन वह खुद भी ज्यादा समय तक इस दर को स्थिर रखना पसंद करेंगे। उन्होंने घोषणा की कि 21 सितंबर को BoE की आगामी बैठक में, वह मौजूदा दर को 5.25% पर बनाए रखने के लिए मतदान करेंगे। इस तरह के बयान के बाद, पहले वर्णित नियम लागू हो जाता है - यदि दोनों नियामक आगे दरों में बढ़ोतरी करने की अपनी इच्छा खो देते हैं, तो कमज़ोर अर्थव्यवस्था को नुकसान होता है। इस UK/US जोड़ी की बात करें, तो UK कमज़ोर कड़ी साबित होता है।

हमने पहले उल्लेख किया है कि स्कॉटियाबैंक के विशेषज्ञ GBP/USD के 1.2400 तक गिरने की संभावना से इंकार नहीं करते हैं। नीदरलैंड के सबसे बड़े बैंकिंग समूह, ING के विश्लेषकों का मानना है कि डॉलर मजबूत होना चाहिए, और जोड़ी को 1.2500 के आसपास समर्थन मिल सकता है। सिंगापुर के यूनाइटेड ओवरसीज़ बैंक में उनके सहयोगियों का अनुमान है कि “जब तक पाउंड 1.2720 के मजबूत प्रतिरोध स्तर से नीचे रहेगा, यह 1.2530 तक गिर सकता है, और संभवतः 1.2480 तक भी।”

यह जोड़ा पिछले सप्ताह 1.2585 पर बंद हुआ। निकट भविष्य को देखते हुए, 40% विशेषज्ञ इसके ऊपर की ओर बढ़ने की उम्मीद करते हैं, 20% डॉलर के और मजबूत होने की उम्मीद करते हैं, और बाकी 40% साइडवेज़ मूवमेंट की उम्मीद करते हैं। D1 टाइमफ्रेम पर ऑसिलेटर्स की बात करें, तो 90% लाल और 10% हरे रंग के हैं। जहां तक ट्रेंड इंडिकेटर्स का सवाल है, लाल और हरे रंग के बीच का अनुपात क्रमश: 85% और 15% है, जो लाल के पक्ष में है। अगर यह जोड़ी नीचे गिरती है, तो यह 1.2560-1.2575, 1.2545, 1.2500-1.2510, 1.2435-1.2450, 1.2300-1.2330, 1.2190-1.2210, 1.2085, 1.1960, और 1.1800 पर समर्थन स्तर और ज़ोन पाएगी। ऊपर की ओर बढ़ने की स्थिति में, जोड़ी को 1.2620-1.2635, 1.2690-1.2710, 1.2760, 1.2800-1.2815, 1.2880, 1.2940, 1.2980-1.3000, 1.3050-1.3060, 1.3125-1.3140, और 1.3185-1.3210 पर प्रतिरोध का सामना करना पड़ेगा।

जहां तक यूनाइटेड किंगडम की अर्थव्यवस्था की स्थिति से संबंधित महत्वपूर्ण घटनाओं का सवाल है, तो गुरुवार, 7 सितंबर को होने वाली महंगाई दर की रिपोर्ट की सुनवाई पर खास ध्यान देना चाहिए।

USD/JPY: मुद्रा हस्तक्षेप प्रतीक्षारत है

- आम तौर पर, अगर हम सप्ताह के परिणामों की समीक्षा करते हैं, तो यह कहा जा सकता है कि शुक्रवार, 01 सितंबर को डॉलर इंडेक्स (DXY) में सभी तीन जोड़े, EUR/USD, GBP/USD, और USD/JPY वापस उसी स्थिति में आ गए, जहां से उन्होंने यह पांच दिवसीय सप्ताह शुरू किया था। यह काफी ज्यादा अस्थिरता के बावजूद हुआ। उदाहरण के लिए, प्रति डॉलर 146.40 येन से शुरू होकर, जापानी मुद्रा 147.36 के शिखर पर पहुंच गई, फिर 144.44 तक गिर गई, अंत में 146.21 पर सप्ताह समाप्त हुआ।

ताज़ा आंकड़ों से पता चलता है कि जापान में औद्योगिक गतिविधियों में मंदी आ रही है। यह विनिर्माण क्षेत्र के लिए परचेजिंग मैनेजर्स इंडेक्स (PMI) डेटा से स्पष्ट है, जो एक महीने में 49.7 से गिरकर 49.6 पर आ गया और लगातार तीसरे महीने 50 की सीमा से नीचे रहा। 50 का अंक विस्तार को दबाव से अलग करता है। इस पृष्ठभूमि में, USD/JPY में तेज़ी की भावना बनी हुई है, हालांकि जापानी अधिकारियों के मुद्रा हस्तक्षेप से इसमें बाधा आ सकती है। अधिकारी आश्वस्त करते हैं कि वे सतर्क रहेंगे। उदाहरण के लिए, जापान के वित्त मंत्री सुनैती सुजुकी ने हाल ही में एक और मौखिक (गैर-वित्तीय) भाषण दिया। 01 सितंबर को, उन्होंने कहा कि बाज़ारों को मुद्रा विनिमय दरें खुद तय करनी चाहिए, जबकि इस बात पर ज़ोर दिया कि तेज़ उतार-चढ़ाव अवांछनीय है। उन्होंने मुद्रा की गतिविधियों पर बारीकी से नज़र रखने का भी ज़िक्र किया। क्या इस तरह के "उपाय" येन के लिए चिंतित निवेशकों को शांत कर पाएंगे, यह अब भी अनिश्चित है। यह मुमकिन है कि साक्ष्य उपलब्ध कराने के लिए मौखिक के बजाय ठोस मुद्रा हस्तक्षेप की आवश्यकता हो सकती है, जैसा कि पिछले नवंबर में हुआ था।

निकट अवधि को देखा जाए तो, पिछली जोड़ियों की तरह, अधिकांश विश्लेषकों का मानना है कि DXY ने पर्याप्त लाभ प्राप्त कर लिया है और कम से कम अस्थायी रूप से, यह वापस नीचे जा सकता है। USD/JPY के संबंध में, 80% विश्लेषकों ने इस तरह के ट्रेंड रिवर्सल के पक्ष में मतदान किया है। बाकी 20% ने जोड़ी के वृद्धि करते रहने के मामले में, डॉलर की क्षमता पर विश्वास बनाए रखा है। D1 टाइमफ्रेम पर, सभी 100% ट्रेंड इंडिकेटर्स हरे रंग में रंगे गए हैं। ऑसिलेटर्स में, 65% ग्रीन हैं, जबकि 10% लाल रंग में हैं, और बाकी 25% ने न्यूट्रल स्थिति अपनाई हुई है।

निकटतम समर्थन स्तर 146.10 की सीमा में स्थित है, इसके बाद 145.50-145.70, 144.90, 144.50, 143.75-144.05, 142.90-143.05, 142.20, 141.40-141.75, 140.60-140.75, 139.85, 138.95-139.05, 138.05-138.30, 137.25-137.50 पर समर्थन है। निकटतम प्रतिरोध 146.50-146.60 पर है, इसके बाद 146.90, 147.25-147.35, 148.45-148.85, 150.00 और अंत में, अक्टूबर 2022 के उच्चतम 151.90 पर प्रतिरोध है।

आगामी सप्ताह के आर्थिक कैलेंडर में, शुक्रवार, 08 सितंबर उस दिन के रूप में शामिल है जब जापान के Q2 2023 के GDP के आंकड़े जारी किए जाएंगे। आगामी सप्ताह में जापानी अर्थव्यवस्था की स्थिति के संबंध में कोई अन्य महत्वपूर्ण सांख्यिकीय रिलीज़ की योजना नहीं है।

क्रिप्टोकरेंसी: बिटकॉइन क्यों बढ़ा और यह फिर से क्यों गिर गया

- पिछले सप्ताह की शुरुआत बेहद नीरस थी। अगर ग्रेस्केल के लिए न होता तो इसकी निरंतरता उतनी ही महत्वपूर्ण हो सकती थी। वर्तमान में, ग्रेस्केल क्रिप्टोकरेंसी एसेट्स का प्रबंधन करने वाली दुनिया की सबसे बड़ी निवेश फर्म है। और अब, इसने यू.एस. सिक्योरिटीज़ एंड एक्सचेंज कमीशन (SEC) के खिलाफ अपील जीत ली है। न्यायाधीशों ने सर्वसम्मति से बिटकॉइन ट्रस्ट फंड को स्पॉट ETF में परिवर्तित करने को लेकर नियामक के इनकार को "मनमाना और सनकी" माना। यह कानूनी लड़ाई एक साल से अधिक समय तक चली और अप्रत्याशित रूप से मंगलवार, 29 अगस्त को अदालत ने बेहद निर्णायक फैसला सुनाया। परिणामस्वरूप, तीन घंटों के भीतर, बिटकॉइन पिछले 12 महीनों में सबसे अच्छी वृद्धि दर दर्शातते हुए, $26,060 से बढ़कर $28,122 हो गया, जो कि 7.9% की वृद्धि है।

शायद, अगर अंदरूनी लोग न होते तो यह धमाकेदार प्रभाव और भी अधिक प्रभावशाली हो सकता था। पता चला कि किसी को अदालत के फैसले के बारे में पहले से पता था। अदालत की घोषणा से ठीक पहले, इस व्यक्ति ने एक्सचेंज पर लगभग $780 मिलियन कीमत के 30,000 बिटकॉइन प्लेस किए। कम लिक्विडिटी के कारण महंगी कीमत पर इतनी मात्रा में कॉइन्स बेचना चुनौतीपूर्ण है, जिससे उनके विक्रय मूल्य में गिरावट आती है। परिणामस्वरूप, BTC/USD का लाभ धीरे-धीरे कम हो गया और यह वहीं वापस आ गया जहां 29 अगस्त को शुरू हुआ था।

हालांकि, इस गिरावट के बावजूद, कई विश्लेषकों को भरोसा है कि अदालत के मौजूदा फैसले का अभी भी बाज़ार पर सकारात्मक प्रभाव पड़ेगा। याद कीजिए कि इस गर्मी में, आठ प्रमुख वित्तीय संस्थानों ने स्पॉट बिटकॉइन ETFs के माध्यम से क्रिप्टोकरेंसी बाज़ार में प्रवेश करने के लिए पहले ही SEC को आवेदन दिया था। इनमें ब्लैकरॉक, इनवेस्को और फिडेलिटी जैसे वैश्विक एसेट मैनेजर शामिल हैं। इससे पहले, इस तथ्य ने चिंता बढ़ा दी कि SEC ने पहले इसी तरह के सभी आवेदनों को खारिज कर दिया था। हालांकि, ग्रेस्केल मामले के फैसले के बाद अब सब कुछ बदल गया है।

ब्लूमबर्ग के वरिष्ठ रणनीतिकार, एरिक बालचुनास ने पहले ही भविष्यवाणी की थी कि 2024 के भीतर ETF अनुमोदनों की 95% है और इस वर्ष 2023 में ऐसा होने की संभावना को 75% तक बढ़ा दिया है। विभिन्न अनुमानों के अनुसार, ये नए फंड अकेले पहले छह महीनों के भीतर $5 बिलियन से लेकर $10 बिलियन तक का संस्थागत निवेश पा सकते हैं, जिससे निस्संदेह कोटेशन ऊपर उठ रहा है।

फंडस्ट्रैट के सह-संस्थापक, टॉम ली का मानना है कि अगर स्पॉट बिटकॉइन ETF को स्वीकृति मिल जाती है, तो कीमत $185,000 तक बढ़ सकती है। दूसरी ओर, ARK इन्वेस्ट के सीईओ कैथी वुड का अनुमान है कि 2030 तक क्रिप्टोकरेंसी का कुल बाजार पूंजीकरण 25 ट्रिलियन डॉलर तक बढ़ जाएगा, जो 2100% से अधिक की वृद्धि दर्शाता है। इस प्रोजेक्शन के भीतर, ARK इन्वेस्ट का बेसलाइन परिदृश्य इस अवधि के दौरान BTC की कीमत $650,000 तक बढ़ने का अनुमान लगाता है, जबकि अधिक आशावादी परिदृश्य लगभग दोगुना होने का सुझाव देता है।

OpenAI द्वारा विकसित आर्टिफिशियल इंटेलिजेंस ChatGPT ने अपना आशावादी नज़रिया प्रस्तावित किया है। इसमें प्राथमिक क्रिप्टोकरेंसी के 2024 तक 150,000 डॉलर, 2028 तक 500,000 डॉलर, 2032 तक 1 मिलियन डॉलर और 2050 तक 5 मिलियन डॉलर तक बढ़ने का अनुमान लगाया गया है। हालांकि, ChatGPT ने कुछ शर्तें भी बताई हैं। यह वृद्धि केवल तभी साकार हो सकती है, अगर: क्रिप्टोकरेंसी को व्यापक रूप से अपनाया जाता है, बिटकॉइन एक लोकप्रिय स्टोर ऑफ वैल्यू बन जाता है, और यह कॉइन विभिन्न वित्तीय प्रणालियों में एकीकृत हो जाता है। अगर ये शर्तें पूरी नहीं होती हैं, तो एआई की गणना के अनुसार, 2050 तक, इस कॉइन की कीमत $20,000 से $500,000 तक कहीं भी हो सकती है।

सरल तौर पर, नवीनतम आंकड़ा भी BTC के दीर्घकालिक होल्डर्स के लिए आशाजनक लगता है, जिनकी संख्या लगातार बढ़ रही है। ग्लासनोड के शोध से पता चलता है कि यह आंकड़ा हाल ही में रिकॉर्ड ऊंचाई पर पहुंच गया है, जो होल्डिंग अवधारणा की लोकप्रियता, कुछ आशावाद की उपस्थिति, और बाज़ार के उतार-चढ़ाव के संभावित प्रतिरोध का संकेत देता है।

दूसरी ओर, अल्पकालिक अनुमानकर्ता बाज़ार से बाहर निकल रहे हैं। क्रिप्टोक्वांट के मुताबिक, बिटकॉइन का ट्रेडिंग वॉल्यूम पांच साल के सबसे निचले स्तर पर पहुंच गया है। क्रिप्टोक्वांट के अनुसंधान प्रमुख यूलियो मोरेनो बताते हैं, "मंदी की प्रवृत्ति के बीच ट्रेडिंग वॉल्यूम घट रहा है, क्योंकि खुदरा निवेशक मैदान छोड़ रहे हैं।" बर्नस्टीन के एक विश्लेषक गौतम छुगानी कहते हैं, "कुल मिलाकर, बाज़ार में चमक फीकी बनी हुई है। यह ट्रेंड आवश्यक रूप से मंदी का नहीं है, लेकिन प्रतिभागियों को अभी भी ट्रेडिंग में कोई दिलचस्पी नहीं है, क्योंकि बाज़ार उत्प्रेरकों की प्रतीक्षा में है।"

दुनिया के अग्रणी वित्तीय मीडिया प्लेटफार्मों में से एक, रिअल विज़न ग्रुप के सीईओ राउल पाल ने कहा कि BTC की 30-दिवसीय अस्थिरता घटकर 20 अंक हो गई है। हालांकि, उनकी टिप्पणियों के आधार पर, ऐतिहासिक रूप से, दो से चार महीनों के भीतर इतनी कम अस्थिरता के कारण पहली क्रिप्टोकरेंसी में ज़ोरदार उछाल आया। क्रेडिबल क्रिप्टो नामक विश्लेषक के अनुसार, वास्तव में शक्तिशाली उछाल के लिए, बुल्स को पहली क्रिप्टोकरेंसी की कीमत को $29,000-$30,000 के प्रमुख क्षेत्र से ऊपर धकेलना होगा। अभी के लिए, ट्रेडर्स के एक बड़े हिस्सा की उम्मीद है कि BTC गिरकर अधिक अनुकूल खरीद स्तर तक आ जाए। फिर भी, क्रेडिबल क्रिप्टो के अनुसार, जब कीमत 30,000 डॉलर से अधिक हो जाती है, तो फ़ियर ऑफ़ मिसिंग आउट (FOMO) दृष्टिकोण चलन में आ जाएगा, जो कोटेशन को ऊपर की ओर ले जाएगा।

मौजूदा स्थिति में इस प्रमुख क्रिप्टोकरेंसी की कीमत किस हद तक गिर सकती है? ऐतिहासिक रूप से, सितंबर बिटकॉइन के लिए अनुकूल नहीं रहा है। 2011 से 2022 तक, इस अवधि के दौरान BTC की कीमत में औसतन लगभग 4.67% की गिरावट आई।

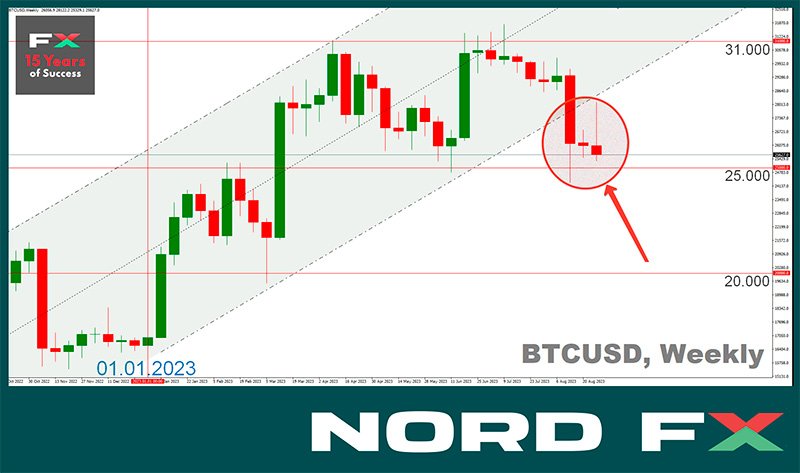

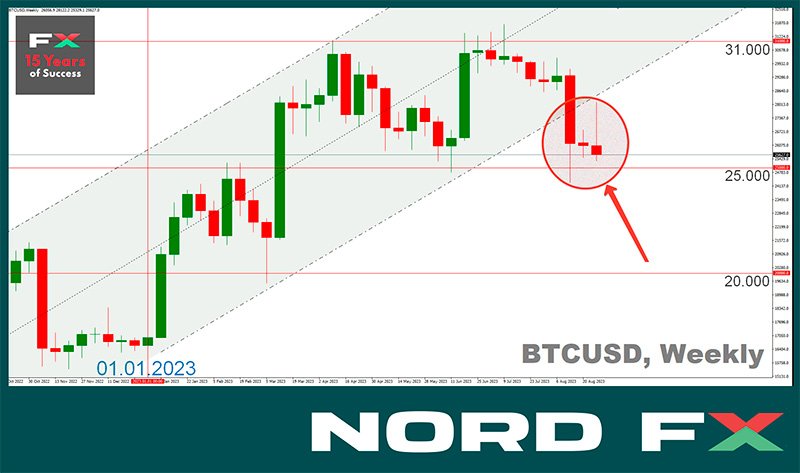

विश्लेषक जस्टिन बेनेट का मानना है कि बिटकॉइन की कीमत संभावित रूप से $14,000 तक गिर सकती है। इस स्तर ने 2018 से 2020 तक मजबूत समर्थन के रूप में काम किया है। बेनेट ने एक चार्ट से अपने पूर्वानुमानों का समर्थन किया है, जिसमें दिखाया गया है कि यह प्रमुख क्रिप्टो एसेट एक बढ़ते चैनल से बाहर निकल गया है जिसमें यह लगभग दस महीने से था। बिटकॉइन $29,000-$33,000 की सीमा में प्रतिरोध को पार करने में विफल रहा, जिसके कारण यह ब्रेकआउट हुआ। इसके अलावा, वैश्विक आर्थिक मंदी गिरावट को और बढ़ा सकती है। बेनेट के अनुसार, चूंकि S&P 500 स्टॉक इंडेक्स 2022 के 4,750 अंकों के रिकॉर्ड को दोहरा नहीं सका, इसलिए अब इसमें संभवत: इसके मूल्य के एक बड़े प्रतिशत की गिरावट आ सकती है।

हालांकि, उपरोक्त नज़रिये के बावजूद, सितंबर अभी भी "गिरावट पर खरीदारी करो" की रणनीति के तहत दीर्घकालिक निवेश के लिए अनुकूल साबित हो सकता है। ब्लूमबर्ग के वरिष्ठ विश्लेषक, माइक मैकग्लोन ने पहली क्रिप्टोकरेंसी के मेट्रिक्स की तुलना शेयर बाज़ार से की और निष्कर्ष निकाला कि कीमत के गिरकर 10,000 डॉलर तक पहुंचने पर भी इस कॉइन की स्थिति को बहुत ज्यादा असर नहीं पड़ेगा। उदाहरण के तौर पर, विशेषज्ञ ने कॉर्पोरेट दिग्गज अमेज़ॅन के शेयरों का हवाला दिया, जिसने पिछले 20 वर्षों में 7,000% से अधिक का रिटर्न दिया है। फिर भी, BTC 2011 के बाद से लगभग 26,000% की वृद्धि के साथ इस आंकड़े को पार कर गया है। मैकग्लोन कहते हैं, "यहां तक कि $10,000 की कीमत पर वापस आने पर भी इस एसेट का अभूतपूर्व प्रदर्शन बना रहेगा।" वह इस बात पर ज़ोर देते हैं कि बिटकॉइन के "मेनस्ट्रीम माइग्रेशन" की ट्राजेक्टरी भी महत्वपूर्ण है, क्योंकि एक्सचेंज-ट्रेडेड फंड और पारंपरिक बाज़ार की विशेषता वाले अन्य इंस्ट्रूमेंट उभर कर सामने आते हैं।

स्पॉट बिटकॉइन ETFs की संभावित स्वीकृति के अलावा, आगामी हाल्विंग भी इस कॉइन की वृद्धि को प्रभावित कर सकता है। ट्रेडिंगशॉट के विश्लेषकों के अनुसार, इन कारकों के कारण, BTC/USD इस साल के अंत तक $50,000 तक बढ़ सकता है। हालांकि, शुक्रवार, 1 सितंबर की शाम को इस समीक्षा को लिखने के समय, यह $25,750 के आसपास कारोबार कर रहा है। क्रिप्टोकरेंसी का कुल बाज़ार पूंजीकरण $1.048 ट्रिलियन ($1.047 ट्रिलियन एक सप्ताह पहले) है। क्रिप्टो फियर एंड ग्रीड इंडेक्स 40 की रीडिंग पर फियर ज़ोन में बना हुआ है (एक सप्ताह पहले 39 अंक)

NordFX एनालिटिकल ग्रुप

नोटिस: ये मटीरियल वित्तीय बाज़ारों में काम करने के लिए निवेश की सिफारिशें या दिशानिर्देश नहीं हैं और केवल जानकारी के लिए पेश किए गए हैं। वित्तीय बाज़ारों में ट्रेडिंग करना जोखिम भरा है और इसके परिणामस्वरूप निवेश किए गए धन का पूर्ण नुकसान हो सकता है।