EUR/USD: 'सुस्त अवधि' का मध्य बिंदु

● इस समीक्षा के अगले भाग में, हम चर्चा करेंगे कि कैसे एक क्रिप्टो विश्लेषक ने BTC/USD चार्ट के संबंध में "सुस्त अवधि" शब्द का उपयोग किया। EUR/USD चार्ट और भी शांत दिखाई दे रहा है। 20 अगस्त से आज तक, यह जोड़ी 1.1000-1.1200 के दायरे में उतार-चढ़ाव कर रही है, लेकिन पिछले सप्ताह यह और 50% संकीर्ण हो गया, 200 अंकों से घटकर 100 अंकों तक आ गया, और 1.1100-1.1200 के दायरे में स्थिर हो गया। ऐसा प्रतीत होता है कि बाजार ने पहले ही अमेरिकी फेडरल रिजर्व की दर कटौती की पूर्वानुमान, 17-18 सितंबर को कटौती के वास्तविक क्षण और अमेरिकी और यूरोपीय केंद्रीय बैंकों की भविष्य की मौद्रिक नीतियों की अपेक्षाओं को ध्यान में रख लिया है।

● बेशक, आर्थिक कैलेंडर में सूचीबद्ध घटनाओं से इस जोड़ी की गतिशीलता प्रभावित हुई। सोमवार, 23 सितंबर को, जर्मनी, यूरोज़ोन और अमेरिका की अर्थव्यवस्थाओं के विभिन्न क्षेत्रों में व्यापारिक गतिविधि (PMI) पर प्रारंभिक डेटा जारी किया गया था। अटलांटिक के यूरोपीय पक्ष पर, PMI के आंकड़े सभी लाल रंग में थे, यह दर्शाते हुए कि विनिर्माण और सेवा क्षेत्रों में व्यापारिक गतिविधि घट रही है। जर्मनी के विनिर्माण क्षेत्र के लिए आंकड़े विशेष रूप से निराशाजनक थे, जो यूरोपीय अर्थव्यवस्था का इंजन है। यह न केवल 50 अंकों की सीमा से नीचे गिरा, जो प्रगति और गिरावट को अलग करता है, बल्कि यह 40.3 अंकों के निचले स्तर तक पहुंच गया। अमेरिका में, विनिर्माण PMI भी गिरा, लेकिन जर्मनी जितना नाटकीय रूप से नहीं, 47.9 से घटकर 47.0 अंक हो गया। अमेरिकी सेवा क्षेत्र की बात करें तो यह 55.4 अंकों पर मजबूती से हरे रंग के क्षेत्र में बना रहा।

● गुरुवार, 26 सितंबर को जारी आंकड़ों से भी अमेरिकी अर्थव्यवस्था के विस्तार का संकेत मिला। जहां Q1 में GDP वृद्धि 1.6% थी, Q2 के अंत तक यह आंकड़ा बढ़कर 3.0% हो गया। GDP वृद्धि के साथ-साथ, श्रम बाजार ने भी स्थिरता दिखाई। 224K की पूर्वानुमानित वृद्धि के बजाय, सप्ताह के लिए प्रारंभिक बेरोजगारी दावों की संख्या वास्तव में 222K से घटकर 218K हो गई। उसी दिन, बाजार सहभागियों ने फेड चेयरमैन जेरोम पॉवेल और उनकी ईसीबी समकक्ष क्रिस्टीन लगार्ड के बयानों को ध्यान से सुना, लेकिन कुछ भी नया या सनसनीखेज घोषणा नहीं की गई।

मुद्रास्फीति की बात करें तो, एक प्रमुख संकेतक जैसे कोर पर्सनल कंजंप्शन एक्सपेंडीचर्स (PCE) मूल्य सूचकांक, जो अमेरिकी निवासियों द्वारा खरीदे गए उपभोक्ता वस्तुओं और सेवाओं की एक निश्चित टोकरी के लिए मूल्य परिवर्तनों को दर्शाता है, वर्ष दर वर्ष 2.6% से 2.7% तक बढ़ गया। हालांकि, मासिक आधार पर, यह 0.2% से घटकर 0.1% हो गया। ये आंकड़े शुक्रवार, 27 सितंबर को जारी किए गए थे।

● इस PCE गिरावट के बावजूद, EUR/USD बुल्स ने जोड़ी को 1.1202 तक धकेलने का एक और प्रयास किया, लेकिन एक बार फिर वे अपनी स्थिति बनाए रखने में विफल रहे। व्यापारिक सप्ताह का अंतिम नोट चैनल के मध्य में 1.1163 पर बजा।

● EUR/USD के अल्पकालिक व्यवहार पर विशेषज्ञों की राय इस प्रकार विभाजित हैं। इस "सुस्त अवधि" के दौरान, 40% विश्लेषक एक मजबूत डॉलर और जोड़ी में गिरावट के पक्ष में मतदान कर रहे हैं, जबकि बहुमत (60%) ने एक तटस्थ रुख अपनाया है, और कोई भी वृद्धि की भविष्यवाणी नहीं कर रहा है। हालांकि, मध्यम अवधि में, जोड़ी के बढ़ने की उम्मीद करने वालों की संख्या 30% तक बढ़ जाती है। D1 पर तकनीकी विश्लेषण के मामले में, 80% प्रवृत्ति संकेतक खरीदने की सलाह देते हैं, जबकि 20% बेचने का सुझाव देते हैं। ऑसिलेटर एक अधिक मिश्रित चित्र दिखाते हैं: 25% हरे, 25% लाल और शेष 50% एक तटस्थ ग्रे ज़ोन में हैं। जोड़ी के लिए निकटतम समर्थन स्तर लगभग 1.1100 है, इसके बाद 1.1000-1.1025, 1.0880-1.0910, 1.0780-1.0805, 1.0725, 1.0665-1.0680 और 1.0600-1.0620। प्रतिरोध क्षेत्र 1.1185-1.1210, 1.1275, 1.1385, 1.1485-1.1505, 1.1670-1.1690 और 1.1875-1.1905 के आसपास पाए जाते हैं।

● आगामी सप्ताह काफी घटनापूर्ण, दिलचस्प और अस्थिर होने का वादा करता है। सोमवार, 30 सितंबर को, जर्मनी में उपभोक्ता मुद्रास्फीति (CPI) पर प्रारंभिक डेटा जारी किया जाएगा। उसी दिन, फेडरल रिजर्व के अध्यक्ष जेरोम पॉवेल एक भाषण देंगे। अगले दिन, मंगलवार, 1 अक्टूबर को, पूरे यूरोज़ोन के लिए CPI आंकड़े घोषित किए जाएंगे। इसके अलावा, 1 और 3 अक्टूबर को, अमेरिकी अर्थव्यवस्था के विभिन्न क्षेत्रों में व्यापारिक गतिविधि (PMI) पर संशोधित डेटा जारी किया जाएगा। इसके अलावा, 1 से 4 अक्टूबर तक, संयुक्त राज्य अमेरिका से श्रम बाजार के आंकड़ों की एक लहर आएगी। मुख्य ध्यान शुक्रवार, 4 अक्टूबर पर होगा, जब प्रमुख आंकड़े जैसे बेरोजगारी दर और कृषि क्षेत्र के बाहर निर्मित नई नौकरियों की संख्या (NFP) प्रकाशित की जाएगी।

क्रिप्टोकरेंसी: क्या 'सुस्त अवधि' समाप्त हो रही है?

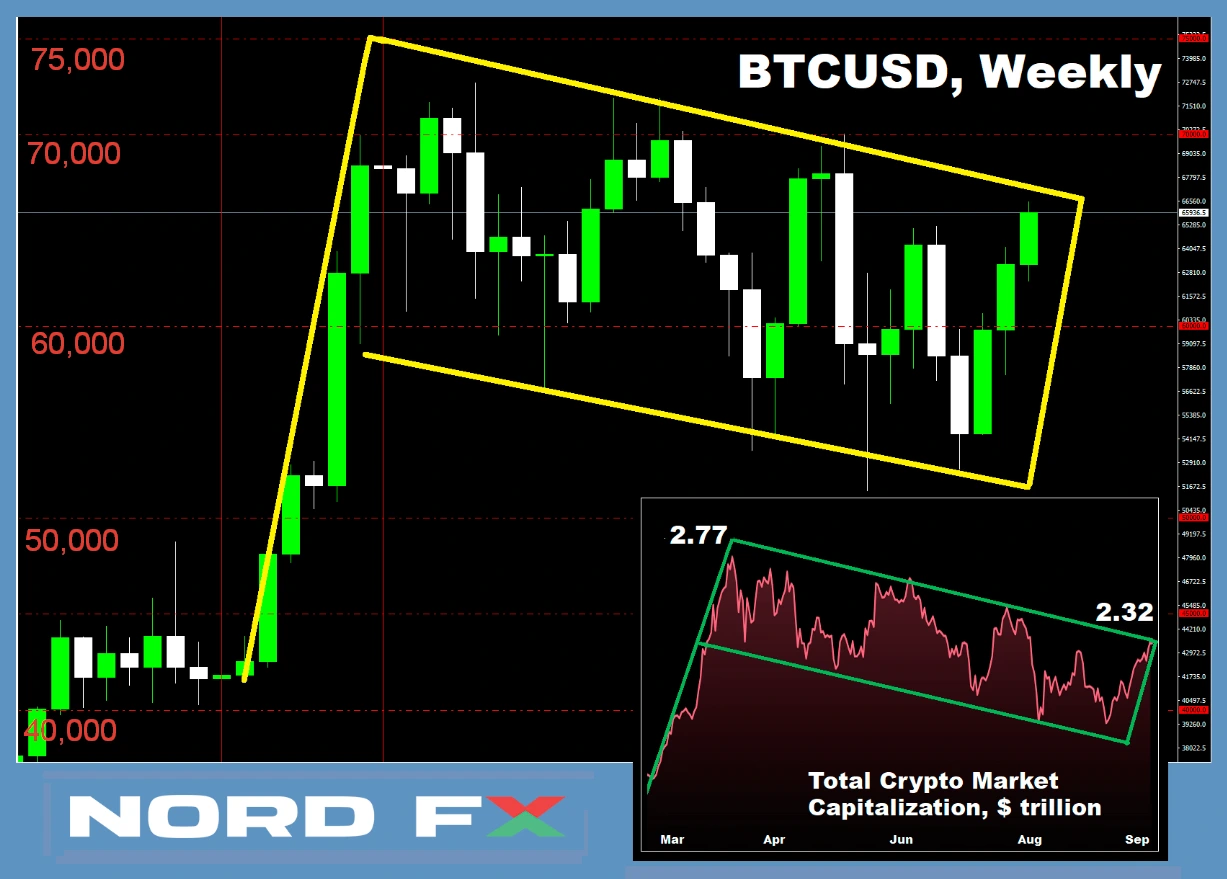

● तकनीकी विश्लेषण के पैटर्न के संदर्भ में, इस साल की शुरुआत में BTC-ETFs के लॉन्च ने कुल क्रिप्टोकरेंसी बाजार पूंजीकरण चार्ट पर एक "फ्लैगपोल" का निर्माण किया। फिर, 13 मार्च से शुरू होकर, ध्वज का "शरीर" एक काफी चौड़े अवरोही चैनल के रूप में आकार लेने लगा। लगभग समान पैटर्न BTC/USD चार्ट पर दिखाई दिया। इस प्रकार, बाजार पूंजीकरण 13 मार्च को $2.77 ट्रिलियन के शिखर पर पहुंच गया, जबकि बिटकॉइन ने $73,743 का अपना सर्वकालिक उच्च (ATH) दर्ज किया। तब से छह महीने से अधिक समय बीत चुका है, और वर्तमान पूंजीकरण $2.32 ट्रिलियन है, जिसमें बिटकॉइन का साप्ताहिक स्थानीय उच्च $66,517 तक पहुंच गया है।

● अनुसंधान फर्म ग्लासनोड का मानना है कि बाजार पूंजी की कमी के कारण समेकन चरण में फंसा हुआ है। ग्लासनोड नोट करता है कि अल्पकालिक सट्टेबाज, जो 155 दिनों से कम समय के लिए क्रिप्टोकरेंसी रखते हैं, अधिक सिक्के बेच रहे हैं जितने खरीद रहे हैं। दूसरी ओर, क्रिप्टोक्वांट इस बात पर प्रकाश डालता है कि अगस्त की शुरुआत में कम होने के बाद, जब प्रमुख क्रिप्टोकरेंसी $49,000 से नीचे गिर गई, तब भी अल्पकालिक धारक अब "लाभ में" हैं। विश्लेषकों का कहना है कि बड़े पैमाने पर बिटकॉइन बिक्री का जोखिम वर्तमान में 2024 की शुरुआत के बाद से अपने सबसे निचले स्तर पर है। "पिछले छह महीनों में, बिटकॉइन बेचने के इच्छुक लोगों की संख्या न्यूनतम स्तर तक पहुंच गई है," वे लिखते हैं। "बिक्री-जोखिम अनुपात, जो नेटवर्क पर प्रति दिन सभी साकार लाभ और हानि को जोड़ता है और इसे बिटकॉइन के साकार पूंजीकरण से विभाजित करता है, अब 20,000 से कम है। तुलना के लिए, मार्च में शिखर के दौरान यह आंकड़ा लगभग 80,000 तक पहुंच गया था।"

● यह ध्यान देने योग्य है कि डिजिटल गोल्ड बाजार में पिछली बार इतनी विस्तारित समेकन अवधि चार साल पहले देखी गई थी। यह 2019 की Q2 की शक्तिशाली बुल रैली के अंत के बाद हुआ था और सितंबर 2020 तक चला। इसके बाद, पांच गुना मूल्य वृद्धि हुई, और बिटकॉइन एक नए ATH $58,783 पर पहुंच गया। उस अवधि के साथ समानता बनाते हुए, कई बाजार प्रतिभागी अब उम्मीद कर रहे हैं कि खरीदारों द्वारा मौजूदा संचय चरण समाप्त होने के बाद इसी तरह की तेजी आएगी।

● प्लानबी के छद्म नाम से जाने जाने वाले विश्लेषक ने कहा है कि वर्तमान समेकन से पता चलता है कि एक और विस्फोटक मूल्य वृद्धि केवल समय की बात है। वह यह भी बताते हैं कि समान "सुस्त" अवधियां न केवल 2019 में बल्कि पहले भी हुई थीं। ऐसी अवधियों के बाद, 2013, 2017 और 2020 में हमने महत्वपूर्ण मूल्य आंदोलनों को देखा। प्लानबी ने आगे जोर दिया कि बिटकॉइन के 162 महीनों के इतिहास में केवल 27 (लगभग 16.7%) महीनों में वृद्धि देखी गई है, फिर भी वह वृद्धि सैकड़ों हजारों प्रतिशत तक हो गई।

● 10x रिसर्च के विश्लेषकों ने बिटकॉइन में तेज वृद्धि के लिए दो उत्प्रेरक पहचाने हैं। उनके दृष्टिकोण में, बुल रैली के ट्रिगर अमेरिकी फेडरल रिजर्व की ब्याज दरों में कटौती और दिवालिया क्रिप्टो एक्सचेंज FTX के लेनदारों को होने वाले भुगतान होंगे। "5-8 बिलियन डॉलर की अनुमानित प्रवाह निवेशकों को उत्साहित करेगा," विशेषज्ञ सुझाव देते हैं।

इसके अलावा, उनका मानना है कि "क्रिप्टोकरेंसी में तेज, 'रसदार' वृद्धि की संभावना है, क्योंकि फेड ने संकेत दिया है कि वह एसएंडपी 500 के स्तर पर हस्तक्षेप करेगा ताकि निवेशकों की रक्षा की जा सके, जिससे आगे की दरों में कटौती की संभावना का संकेत मिलता है। नतीजतन, कई निवेशक संभवतः 2025 तक अपने पोर्टफोलियो को जोखिम संपत्तियों में पुनर्स्थापित करेंगे," 10x रिसर्च रिपोर्ट के अनुसार।

● ब्लूमबर्ग के अनुसार, 17-18 सितंबर की बैठक में फेड की दर कटौती के बाद, क्रिप्टो बाजार और अमेरिकी शेयर बाजार के बीच संबंध रिकॉर्ड उच्च स्तर के करीब पहुंच गया। 100 सबसे बड़ी क्रिप्टोकरेंसी और एसएंडपी 500 इंडेक्स के बीच 40-दिन का सहसंबंध गुणांक लगभग 0.67 तक पहुंच गया। (एक उच्च अंक 0.72 केवल एक बार हासिल किया गया था, Q2 2022 में)। नतीजतन, अमेरिकी स्टॉक इंडेक्स (एसएंडपी 500, डॉव जोन्स और नैस्डैक) नए उच्चतम स्तर पर पहुंच गए, जबकि बिटकॉइन "फ्लैग बॉडी" पैटर्न की ऊपरी सीमा के करीब पहुंच गया।

● जबकि 10x रिसर्च ने बिटकॉइन की संभावित वृद्धि के लिए दो कारण पहचाने, बर्नस्टीन ने पांच की गणना की है। 1. फेड दर कटौती और मुद्रास्फीति हेजिंग: विश्लेषक बताते हैं कि बिटकॉइन, सोने की तरह, वित्तीय अतिरेक के समय अधिक आकर्षक हो जाता है, खासकर जब अमेरिकी ऋण $35 ट्रिलियन के करीब पहुंच रहा है। साल की शुरुआत से, बिटकॉइन 45% बढ़ा है, जबकि सोने में 27% की वृद्धि हुई है। 2. क्रिप्टोकरेंसी के लिए द्विदलीय समर्थन में वृद्धि: यह डोनाल्ड ट्रम्प और कमला हैरिस दोनों के बयानों द्वारा उजागर किया गया है, जो राजनीतिक लाइनों में क्रिप्टो की बढ़ती स्वीकृति को दर्शाता है।

3. बिटकॉइन ETFs की लोकप्रियता: "पिछले 10 दिनों में, बिटकॉइन ETFs में प्रवाह 800 मिलियन डॉलर तक पहुंच गया है, भले ही कीमतों की गतिशीलता अस्थिर रही हो," बर्नस्टीन रिपोर्ट करता है। फर्म को उम्मीद है कि मॉर्गन स्टेनली जैसे अधिक बैंक बिटकॉइन ETFs लॉन्च करेंगे, जिससे और अधिक पूंजी प्रवाह होगा। 4. अप्रैल के हॉल्विंग के बाद खनिकों की स्थिरता: बर्नस्टीन के अनुसार, नेटवर्क की हैश पावर ठीक हो गई है, जो खनिकों की लचीलापन को इंगित करती है और बिटकॉइन की मौलिक स्थिति को और मजबूत करती है। 5. बिक्री दबाव में कमी: अमेरिकी और जर्मन सरकारों द्वारा बड़े बिटकॉइन बिक्री, साथ ही माउंट गोक्स लेनदारों को भुगतान बाजार द्वारा अवशोषित कर लिया गया है। इसके अलावा, माइक्रोस्ट्रेटेजी ने अधिक बिटकॉइन खरीदने के लिए 2.1 बिलियन डॉलर जुटाने में कामयाबी हासिल की है, जिससे इसकी होल्डिंग 252,220 BTC हो गई है, जो कुल आपूर्ति का 1.3% है।

● बिटगेट रिसर्च ने फेड की दर कटौती के बाद बिटकॉइन ETFs में बढ़ते प्रवाह और माइक्रोस्ट्रेटेजी की कार्रवाइयों को भी उजागर किया। "यह दर्शाता है कि संस्थागत खिलाड़ी बाजार की संभावनाओं को लेकर आशावादी हैं। लगातार खरीद के साथ, बिटकॉइन पिछले उच्च स्तर को तोड़ने की संभावना है," बिटगेट रिसर्च विशेषज्ञों ने नोट किया। इसके अलावा, उनका मानना है कि नवंबर के राष्ट्रपति चुनावों के बाद अमेरिका में नियामक ढांचे में महत्वपूर्ण बदलाव होने की संभावना है, जिससे क्रिप्टो उद्योग में निवेश के लिए एक अनुकूल वातावरण बनेगा। बाजार में निवेशकों का विश्वास बढ़ेगा, जिससे पूंजी प्रवाह और संचय में आसानी होगी।

● इसमें कोई संदेह नहीं है कि राजनीतिक कारकों का क्रिप्टो बाजार पर महत्वपूर्ण प्रभाव पड़ता है। हाल ही में, बिटकॉइन और प्रमुख ऑल्टकॉइन्स की सकारात्मक गतिशीलता अमेरिकी उपराष्ट्रपति कमला हैरिस के एक बयान से समर्थित थी, जिन्होंने कहा था कि अगर वह अमेरिकी राष्ट्रपति चुनाव जीतती हैं, तो वह एआई तकनीकों और क्रिप्टोकरेंसी क्षेत्र में निवेश बढ़ाने को बढ़ावा देंगी। कुछ विशेषज्ञों ने हैरिस के बयान को "प्रोत्साहनजनक" और "क्रिप्टो और ब्लॉकचेन प्रौद्योगिकियों के लिए एक महत्वपूर्ण घटना" कहा है। हालांकि, अन्य, जैसे उद्यम पूंजीपति निक कार्टर, ने इसके विपरीत दृष्टिकोण व्यक्त किया है, यह दावा करते हुए कि हैरिस के शब्द राजनीतिक रूप से प्रेरित हैं और "कोई मतलब नहीं रखते"। कार्डानो के संस्थापक और एथेरियम के सह-संस्थापक चार्ल्स हॉकिंसन का भी मानना है कि कोई भी अमेरिकी राष्ट्रपति पद का उम्मीदवार उद्योग के लिए अनुकूल स्थिति पैदा करने में सक्षम नहीं होगा, क्योंकि उनके पास क्रिप्टोकरेंसी का आवश्यक ज्ञान नहीं है।

● मैक्रोइकोनॉमिस्ट राउल पाल उम्मीद करते हैं कि अगले साल की शुरुआत तक बिटकॉइन की कीमत $200,000 या उससे अधिक बढ़ जाएगी। वह इसके लिए मुख्य चालक के रूप में फेडरल रिजर्व और अन्य प्रमुख केंद्रीय बैंकों द्वारा मौद्रिक नीति में ढील की पहचान करते हैं। गोल्डमैन सैक्स के पूर्व कार्यकारी ने अपने रियल विज़न चैनल पर पोस्ट किए गए एक वीडियो में समझाया कि प्रमुख क्रिप्टोकरेंसी वैश्विक तरलता चक्रों के साथ बढ़ने और गिरने की प्रवृत्ति रखती है। उन्होंने GMI (ग्लोबल मैक्रो इन्वेस्टर) सूचकांक का एक चार्ट प्रस्तुत किया, जो अगले तीन महीनों में वैश्विक तरलता में वृद्धि को दर्शाता है, और विश्लेषण किया कि इसका BTC की कीमत पर क्या प्रभाव पड़ेगा।

पाल ने एक और चार्ट तैयार किया जिसमें दिखाया गया कि BTC जनवरी 2023 से मार्च 2024 तक अपने मूल्य आंदोलन को लगभग उसी तरह दोहरा रहा है, जब कीमत लगभग 350% बढ़कर $16,500 से लगभग $74,000 हो गई। अर्थशास्त्री के अनुसार, "बिटकॉइन वही दोहरा रहा है जो उसने पिछले साल किया था, लगभग बिल्कुल। तो, हमारे पास मैक्रो ओवरले है, फेड [ढील] जारी रखेगा, अन्य केंद्रीय बैंक भी शामिल होंगे। हमारे पास मौसमी प्रभाव और वैश्विक तरलता चक्र है..." "यह अब होना चाहिए," राउल पाल निष्कर्ष निकालते हैं। (मौसमी कारक को 10x रिसर्च के विश्लेषकों द्वारा भी नोट किया गया था, जिन्होंने बताया कि ऐतिहासिक रूप से बिटकॉइन ने अक्टूबर से मार्च तक महत्वपूर्ण वृद्धि दिखाई है, और पिछली बाजार चक्रों को देखते हुए यह प्रवृत्ति दोहराई जा सकती है)।

● मौलिक से तकनीकी विश्लेषण में वापस लौटते हुए, आइए हम कुछ पूर्वानुमानों को याद करें जो हमने पहले चर्चा की हैं। लगभग एक महीने पहले, रेक्ट कैपिटल के नाम से जाने जाने वाले विश्लेषक ने अक्टूबर में प्रमुख क्रिप्टोकरेंसी के मूल्य में वृद्धि की भविष्यवाणी की थी। उनका पूर्वानुमान "बुल फ्लैग" पैटर्न पर आधारित था, जिसका हमने इस समीक्षा की शुरुआत में उल्लेख किया था, जहां ब्रेकआउट की ऊंचाई फ्लैगपोल के आधार की ऊंचाई के बराबर है। एक अन्य विश्लेषक, मेटाशेकल, "कप और हैंडल" पैटर्न पर निर्भर करते हैं। इस पूर्वानुमान को हमने 2-6 सितंबर से विस्तार से बताया, यह एक और तेजी वाला चार्ट गठन है जो पिछले तीन वर्षों से विकसित हो रहा है। मेटाशेकल की गणना के अनुसार, यह पैटर्न BTC/USD जोड़ी को $130,870 तक बढ़ाना चाहिए।

● हाल ही में, विश्लेषक और फैक्टर LLC के प्रमुख पीटर ब्रांट ने अपने पूर्वानुमान में चार्ट विश्लेषण का भी उल्लेख किया। वॉल स्ट्रीट के इस दिग्गज का मानना है कि 2025 में, बिटकॉइन-टू-गोल्ड अनुपात 400% से अधिक बढ़ सकता है। अपने अत्यधिक आशावादी पूर्वानुमान को सही ठहराते हुए, ब्रांट एक क्लासिक तकनीकी मॉडल की ओर इशारा करते हैं: "इनवर्स हेड एंड शोल्डर्स" पैटर्न। यह पैटर्न एक प्रतिरोध स्तर के तहत बनता है जिसे नेकलाइन कहा जाता है। सिद्धांत कहता है कि जब प्रतिरोध टूटता है, और यह बढ़ती ट्रेडिंग मात्रा के साथ होता है, तो कीमत नेकलाइन और सिर के सबसे गहरे बिंदु के बीच अधिकतम दूरी तक चढ़ जाती है।

BTC/XAU चार्ट पर लागू होने पर, 1 बिटकॉइन की कीमत 2025 तक 123 औंस सोने के बराबर हो सकती है, जो वर्तमान 24.6 औंस से पांच गुना अधिक है। दूसरे शब्दों में, यह मानते हुए कि भौतिक सोना अपने वर्तमान स्तर $2,670 पर बना रहता है, ब्रांट के सिद्धांत के अनुसार डिजिटल गोल्ड की कीमत $328,000 से अधिक बढ़ सकती है। इस विचार का समर्थन करते हुए कि बिटकॉइन कीमती धातु को पीछे छोड़ सकता है, संस्थागत निवेशकों द्वारा इसकी तेजी से स्वीकृति है, साथ ही बिटकॉइन ETFs की शुरुआत, जिसने उनकी पोर्टफोलियो में इस संपत्ति की उपस्थिति बढ़ा दी है।

● इस समीक्षा को लिखने के समय, शुक्रवार, 27 सितंबर की शाम को, BTC/USD जोड़ी $65,900 के क्षेत्र में कारोबार कर रही है। कुल क्रिप्टोकरेंसी बाजार पूंजीकरण $220 बिलियन बढ़कर $2.32 ट्रिलियन हो गया है (एक सप्ताह पहले $2.10 ट्रिलियन से)। क्रिप्टो फियर एंड ग्रीड इंडेक्स 54 से बढ़कर 61 अंक हो गया है, जो तटस्थ क्षेत्र से ग्रीड क्षेत्र में चला गया है। यह प्रवृत्ति UFC फाइटर रेनाटो मोइकानो के शब्दों का समर्थन करती है, जिन्होंने जनता से प्रमुख क्रिप्टोकरेंसी पर अधिक ध्यान देने का आग्रह किया। "बिटकॉइन केवल एक निवेश नहीं है। यह एक जीवन शैली है," ब्राजीलियाई ने कहा, जिन्होंने UFC 300 जीतने के लिए अपनी पुरस्कार राशि BTC में मांगी थी।

क्रिप्टोकरेंसी: ETH अब ऑल्टकॉइन्स का राजा नहीं है। नए राजा की जय हो?

● "सुस्त अवधि" के बावजूद, पिछले तीन महीनों में क्रिप्टो बाजार में महत्वपूर्ण बदलाव देखे गए हैं। मेट्रिक्स से पता चलता है कि 15 सबसे बड़े ऑल्टकॉइन्स में, सोलाना (SOL) ने सबसे अधिक धन का प्रवाह दर्ज किया है और लगातार वृद्धि दिखा रहा है। SOL की कीमत $150 तक बढ़ गई है, बाजार पूंजीकरण लगभग $69 बिलियन और ट्रेडिंग वॉल्यूम $2.34 बिलियन है। दूसरी ओर, एथेरियम ने #1 ऑल्टकॉइन का खिताब होने के बावजूद संघर्ष किया है। यह $2,650 से ऊपर बने रहने या $320 बिलियन के बाजार पूंजीकरण सीमा को पार करने में सक्षम नहीं रहा है। प्रसिद्ध ब्लॉकचेन ने नए नेटवर्कों के लिए अपनी स्थिति खो दी है, 13 मार्च के बाद से सबसे बड़ा पूंजी बहिर्वाह दर्ज किया है: $165 बिलियन से अधिक, 33% की कमी।

सोलाना को भी नुकसान का सामना करना पड़ा है। मार्च में $203 के शिखर पर पहुंचने के बाद, इसका मूल्य धीरे-धीरे घटकर लगभग $150 हो गया है। हालांकि, निवेश फर्म VanEck के विश्लेषक SOL के लिए उज्ज्वल भविष्य की भविष्यवाणी करते हैं, जो $330 तक बढ़ने की उम्मीद कर रहे हैं। उनका पूर्वानुमान इस तथ्य पर आधारित है कि सोलाना का ब्लॉकचेन तीन प्रमुख क्षेत्रों में एथेरियम नेटवर्क से बेहतर प्रदर्शन करता है: 1. सोलाना का ब्लॉकचेन प्रति सेकंड 31 गुना अधिक लेनदेन संसाधित कर सकता है; 2. SOL का नेटवर्क प्रतिदिन 14 गुना अधिक लोगों द्वारा उपयोग किया जाता है; 3. सोलाना के ब्लॉकचेन पर ट्रांसफर संसाधित करने की लागत काफी कम है।

NordFX विश्लेषणात्मक समूह

अस्वीकरण: ये सामग्री निवेश की सिफारिश या वित्तीय बाजारों में काम करने के लिए मार्गदर्शिका नहीं हैं और केवल सूचनात्मक उद्देश्यों के लिए प्रदान की गई हैं। वित्तीय बाजारों में व्यापार जोखिम भरा है और जमा किए गए धन की पूरी हानि हो सकती है।